Państwowe emerytury będą opłakane – to wiedzą wszyscy. Ale nie wszyscy wiedzą, że prywatna emerytura jest w zasięgu każdego z nas. W tym artykule dowiecie się, jak oszczędzać na emeryturę. Najpierw pokażę, jaki kapitał będziemy potrzebować na emeryturze i ile musimy na niego oszczędzać. Opiszę po krótce system emerytalny, pokażę ile odkładamy przez PPE/PPK i dlaczego warto dodatkowo korzystać z IKE, IKZE i OIPE. Następnie przedstawię, jak działają konta emerytalne oraz czym się kierować przy ich wyborze. Na końcu zobaczycie, jak przez nie inwestować. Materiał jest całkowicie niezależny (nie powstał przy współpracy z żadną instytucją).

Ile pieniędzy oszczędzać na emeryturę?

Jaki kapitał trzeba zgromadzić na emeryturę? To trudne pytanie. Jego wartość zależy od tego, jak długo będziemy żyć i ile będziemy wydawać. Aby mieć przybliżone wyobrażenie co do potrzebnej kwoty, pomocna może być “Reguła 4%”. Mówi ona o tym, jak duży kapitał trzeba zebrać, aby na emeryturze -trwającej 30 lat- nie zabrakło nam pieniędzy przy założeniu, że wypłacamy 4% rocznie i co rok kwota wypłaty jest indeksowana (czyli powiększa o inflację).

Przykładowo, zarabiamy 6 500 zł brutto, czyli przybliżeniu 5 000 zł na rękę, a zatem tyle ile wynosi mediana zarobków w 2024. Nasze wydatki wynoszą 4 000 zł miesięcznie, czyli 48 000 zł rocznie. To oznacza, że należy zgromadzić 1,2 mln zł. Bo 4% z tej kwoty daje nam 48 000 zł rocznie. W 1. roku wypłacimy 48 000 zł, a w kolejnych latach kwota wypłaty będzie powiększana o inflację. Reguła 4% oparta jest o dane historyczne dla rynku USA, zakłada inwestowanie w akcje amerykańskie oraz amerykańską inflację. Dlatego wiele osób uważa, że dla ostrożności lepiej przyjąć “Regułę 3%”, a może nawet 2%. Wówczas potrzebny kapitał wyniósłby odpowiednio 1,6 mln zł oraz 2,4 mln zł. Czyli, w zależności od szacunków, potrzebujemy około 1-2 mln zł.

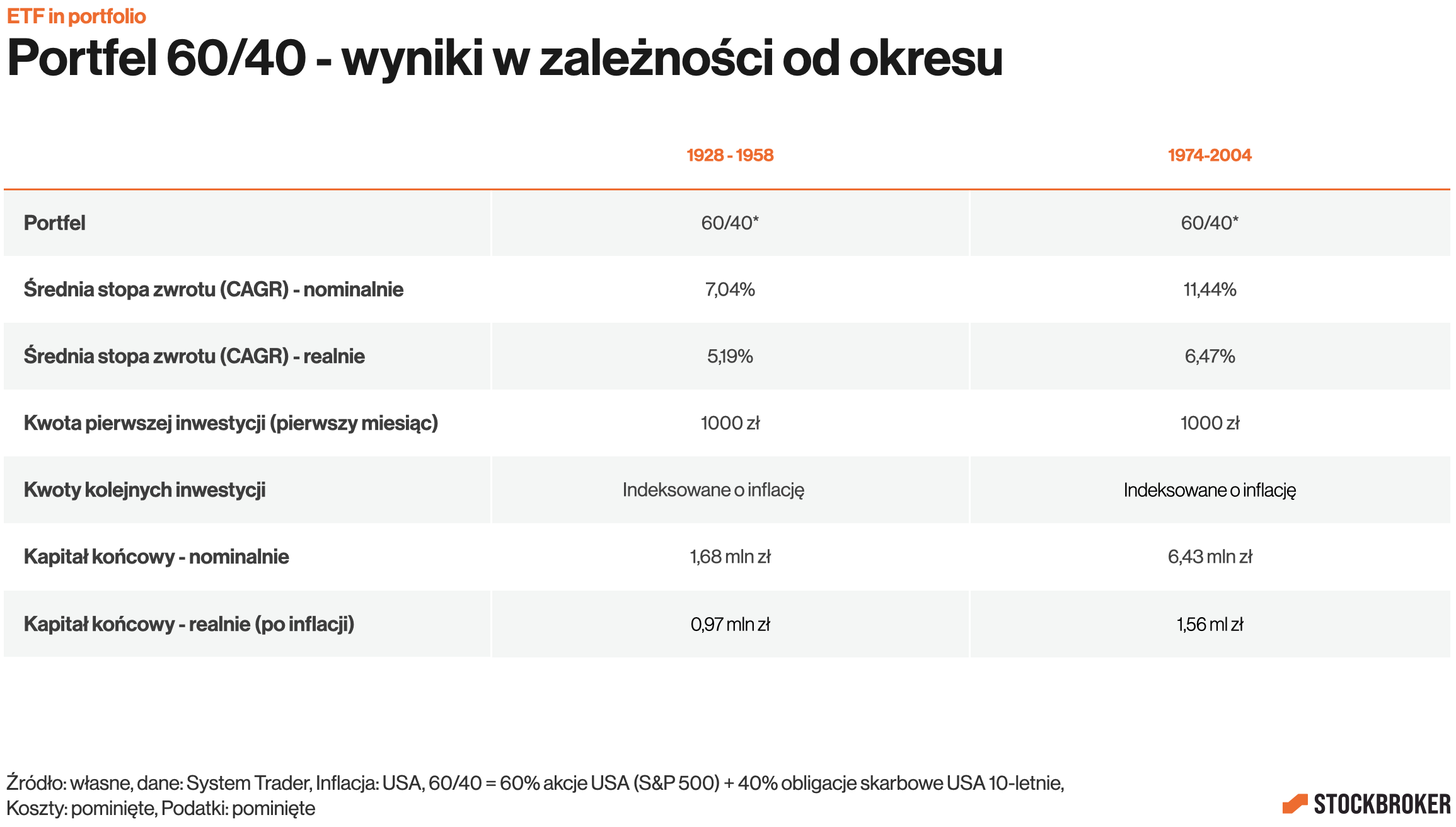

Ile trzeba oszczędzać, aby zgromadzić 1-2 mln ml zł w ujęciu realnym, czyli uwzględniając inflację? Czy 1000 zł, który nam zostaje z przeciętnej pensji po wydaniu 4000 zł, wystarczy? Co podpowiada historia? Załóżmy, że inwestujemy 1000 zł miesięcznie w portfel 60/40, składający się z akcji i obligacji USA, przez 30 lat, i systematycznie powiększamy kwotę inwestycji o inflację. Gdybyśmy podzielili ostatnie 100 lat na 30-letnie podokresy, to w najbardziej szczęśliwym okresie, 1974-2004, zgromadzilibyśmy kwotę 1,56 mln w ujęciu realnym, czyli mniej więcej tyle, ile byśmy potrzebowali według “Reguły 3%. Czyli super! Gdyby się okazało, że byliśmy skrajnymi pechowcami i trafiliśmy na najgorszy okres, 1928-1958, wartość rachunku wyniosłaby 0,97 mln zł. To nieco mniej niż wynikałoby z Reguły 4%. Ale dramatu nie ma! Jeżeli nie będziemy mieć skrajnego pecha, odkładając 1000 zł w pierwszym roku oraz powiększając tą kwotę w kolejnych latach o wartość inflacji, mamy duże szanse zebrać tyle, aby starczyło nam na pokrycie naszych wydatków na emeryturze.

W 2024 przeciętna osoba zarabia około 5000 zł na rękę. Jeżeli będzie inwestować co miesiąc 1000 zł, powiększając wpłaty o wartość inflacji, to ma duże szanse zebrać kapitał, który starczy jej na emeryturę.

Rodzaje kont emerytalnych

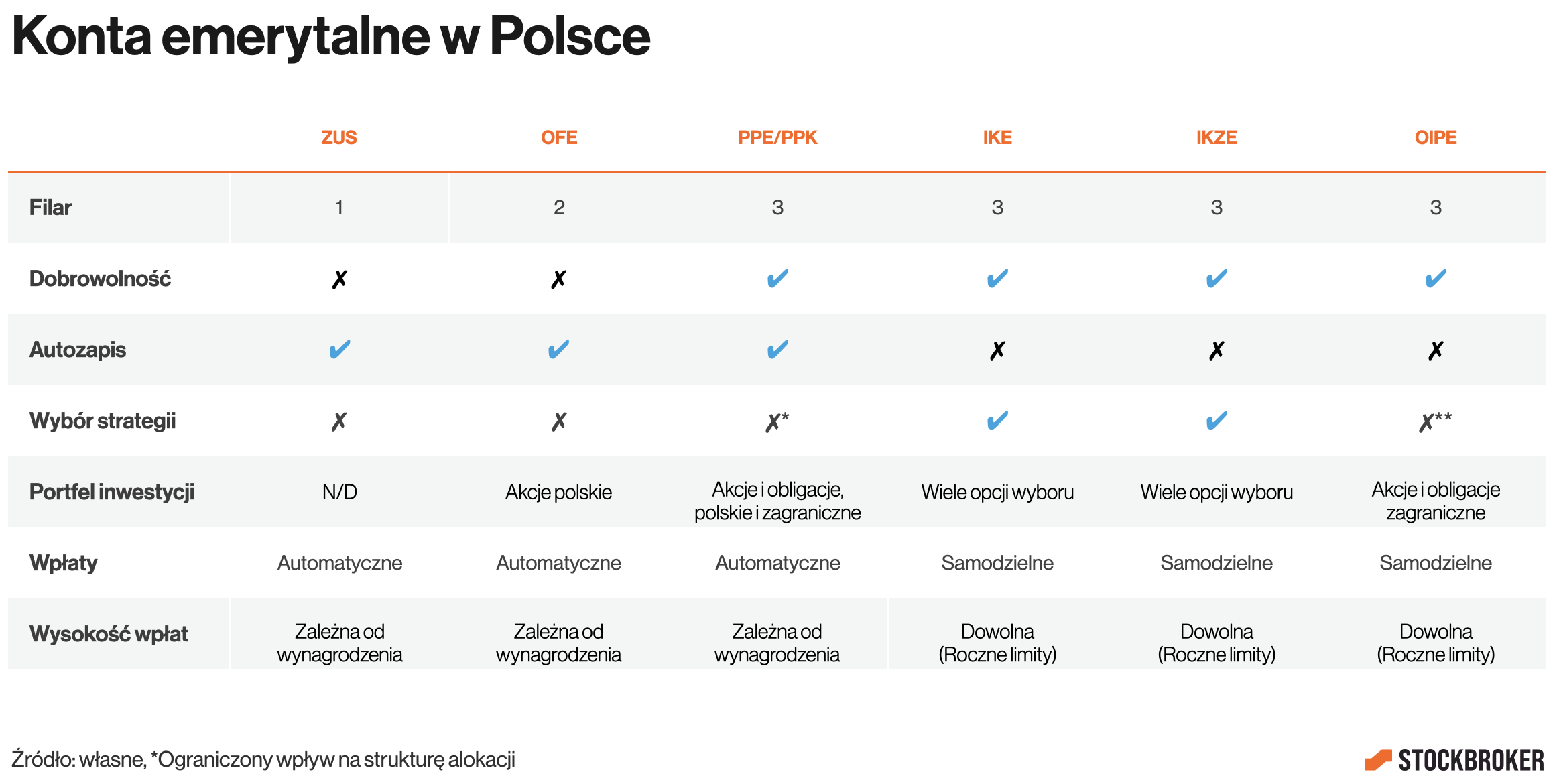

Jakie w Polsce są konta emerytalne? System emerytalny dzieli się na 3 filary.

Pierwszy filar oparty jest o Zakład Ubezpieczeń Społecznych (ZUS), który jest obowiązkowy dla wszystkich pracujących i prowadzących swoje biznesy. Osobom zatrudnionym składki odprowadza automatycznie pracodawca. Nasze składki nie są inwestowane, lecz trafiają do aktualnych emerytów. Na naszym koncie zapisuje się jedynie kwota pobranych składek. Na podstawie tych zapisów, gdy osiągniemy wiek emerytalny, będzie wypłacana nasza emerytura. Już teraz wiadomo, że nie będą to kokosy. Szacuje się, w 2043 stopa zastąpienia może wynosić jedynie 25% ostatniej pensji. Trendy demograficzne w Polsce są bardzo niekorzystne, więc może się okazać że będzie to jeszcze mniej. Ja, ostrożnościowo, w swoich kalkulacjach zakładam, że będzie to okrągłe zero.

Drugi filar emerytalny oparty jest o Otwarte Fundusze Emerytalne (OFE), które powstały w 1999 roku. On również jest obowiązkowy. Przez długi czas ZUS część składki pobieranej od emerytów przekazywał do OFE. Ta była przez nie inwestowana w polskie akcje i obligacje. O alokacji w pełni decydował fundusz, nie my. Na kilka lat przed emeryturą aktywa miały być spieniężane i trafiać z powrotem do ZUS. W 2014 doszło do reformy, która przewidywała transfer obligacji skarbowych z OFE do ZUS. Pozostałe środki miały były od tej pory inwestowanie tylko w polskie akcje. Obecnie środki z ZUS nie płyną już automatycznie do OFE, a przyszłość OFE jest niepewna. W 2020 był pomysł, aby OFE przekształcić w IKE, ale finalnie nie został zrealizowany. Środki z OFE najpewniej będą systematycznie trafiać do ZUS według mechanizmu tzw. “suwaka“.

Trzeci filar emerytalny opiera się z jednej strony na PPK (lub PPE) a z drugiej strony są też konta IKE, IKZE i OIPE. W odróżnieniu od 1. i 2. filara, udział w 3. filarze jest dobrowolny. W przypadku PPK zapis jest co prawda domyślny, ale pieniądze można wypłacić (jednak traci się część pieniędzy). W PPE/PPK wysokość składek zależy od pensji pracownika, środki są automatycznie pobierane z jego pensji, a jego wpływ na sposób inwestowania pieniędzy jest bardzo ograniczony. W IKE/IKZE/OIPE pracownik dokonuje wpłat z własnej kieszenie, całkowicie samodzielnie, w obrębie corocznie określonych limitów. Sposobów inwestowania jest wiele i sami decydujemy, gdzie lokujemy pieniądze (chociaż akurat w OIPE nie mamy za wiele do powiedzenia).

- Pracownicze Programy Emerytalne (PPE) są dobrowolnym programem emerytalnym, którym pracodawca może objąć swoich pracowników. Często jest to uzależnione od stażu pracy. Pracodawca finansuje składkę podstawową z własnych środków, a pracownik może zadeklarować składkę dodatkową, która będzie pobierana z jego pensji. Środki są inwestowane według formy wybranej przez pracodawcę, na przykład przez fundusze inwestycyjne. Pracownik ma wpływ na wybór funduszy.

- Pracownicze Plany Kapitałowe (PPK) – funkcjonują co do zasady w każdej firmie z wyjątkiem tych, gdzie prowadzone są PPE, nie obejmują także solo-przedsiębiorców. Podstawowa składka na PPK składa się z 3 elementów: ze środków pracownika (2% wynagrodzenia brutto), środków pracodawcy (1,5% wynagrodzenia brutto pracownika), dopłata budżetu państwa (240 zł rocznie + jednorazowa dopłata powitalna 250 zł). Przy założeniu pensji 6 500 zł brutto (mediana wynagrodzeń w 05.2024), miesięczna składka na PPK wyniesie 247 zł (pomijając dopłatę powitalną). Środki w PPK inwestowane są w większości w polskie akcje i obligacje, a mniejszym stopniu mogą być lokowane w aktywa zagraniczne. O alokacji decyduje TFI, z którym współpracuje pracodawca. Pracownik ma jedynie wpływ na alokację środków pomiędzy część akcyjną i obligacyjną.

- IKE / IKZE / OIPE – w przeciwieństwie do PPE i PPK, można z nich korzystać bez względu na nasz stan zatrudnienia. Dzięki nim można osiągać korzyści podatkowe, które w długim terminie mogą być bardzo pokaźne. Mogą być one prowadzone w różnej formie – od rachunku oszczędnościowego po rachunek maklerski. Wysokość opłat zależy od dostawcy konkretnego produktu. Jeżeli dostawca przestanie nam się podobać, możemy go zmienić.

System emerytalny w Polsce opiera się na 3 filarach. Środki odkładane do ZUS nie są inwestowanie, lecz wypłacany aktualnym emerytom, a w OFE pieniędzy jest niewiele. Aktualnie 3,5 mln osób oszczędza przez PPK, odkładając przeciętnie niecałe 250 zł każdego miesiąca. Dodatkowo, dostępne są IKE, IKZE i OIPE, które można otworzyć z własnej inicjatywy i inwestować w dowolnej formie. Z tej opcji korzysta aktualnie około 1 mln osób.

IKE/IKZE/OIPE – dlaczego warto?

Dlaczego warto korzystać z IKE, IKZE i OIPE?

- ZUS i OFE to za mało! Prognozy stopy zastąpienia są mało optymistyczne. Biorąc pod uwagę niekorzystne trendy demograficzne ostrożnościowo lepiej przyjąć, że z 1. i 2. filara nie dostaniemy nic. Jeżeli będzie inaczej, można po traktować to jako miły BONUS.

- PPK jest niewystarczający. To program, w którym warto uczestniczyć, jednak wartość odkładanych kwot jest za mała, aby uzbierać odpowiedni kapitał. Można zdecydować się na składkę dodatkową, ale te dodatkowe 2% raczej nie zrobi rewolucji). Zresztą PPK nie w każdej firmie funkcjonuje. Poza tym środki są lokowane w w sposób skoncentrowany – głównie w polskie akcje i obligacje. Istnieje ryzyko, że polskie aktywa mogą okazać się mniej zyskowne niż reszta świata. Polskie akcje udowodniły to w ostatnich kilkunastu latach. Dlatego warto szerzej zdywersyfikować portfel.

- Korzyści podatkowe – IKE, IKZE i OIPE pozwalają oszczędzać na podatkach – szczegóły później. Ponadto, przez cały okres inwestowania, odchodzi obowiązek rozliczania się z fiskusem. Aby osiągnąć korzyści podatkowe należy inwestować odpowiednio długo, o czym później.

- Możliwość rezygnacji – aby osiągnąć zasadnicze korzyści podatkowe należy inwestować odpowiednio długo (do wieku 60-65 lat). Jednak pieniądze nie są “zamrożone”. Można je wypłacić w dowolnym momencie. Żadnych opłat likwidacyjnych przeważnie nie ma, z wyjątkiem pierwszego roku od otwarcia (ale przeważnie są symboliczne). Pomijając to, jedyną konsekwencją może być podatek do zapłacenia – ten sam, który i tak należałoby zapłacić inwestując przez rachunek “zwykły”, czyli standardowo opodatkowany. Ale i tak powinno wyjść korzystniej, bo przez okres inwestowania przez IKE/IKZE/OIPE podatki nie są płacone. Jedynie w przypadku IKZE wcześniejsza wypłata, “przy niekorzystnych wiatrach”, może rodzić większy koszt podatkowy. W razie zamknięcie IKE, IKZE lub OIPE można je później ponownie otworzyć.

- Każdy dorosły może przystąpić – korzystanie z IKE, IKZE, OIPE nie ma związku z zatrudnieniem lub wykonywaniem działalności. Każdy dorosły może z nich korzystać bez względu na stan zatrudnienia i sposób osiągania przychodów. Mogą z nich korzystać też osoby młodsze, które ukończyły 16 lat (IKE, IKZE), a nawet 15 lat (OIPE). Jednak w ich przypadku jest to uzależniony od osiągania przychodów z tytułu umowy o pracę a wysokość wpłat nie może przekraczać osiąganego dochodu.

- Można otworzyć jednocześnie IKE, IKZE jak i OIPE. Dzięki temu łączny limit wpłat jest bardzo pokaźny, nawet dla osób o większych zarobkach. Można prowadzić tylko jedno IKE, jedno IKZE i jedno OIPE. Nie można posiadać dwóch IKE lub dwóch IKZE. Mogą to być tylko konta indywidualne, nie mogą być wspólne.

- Wybór formy oszczędzania i instytucji. Każdy samodzielnie wybiera formę prowadzenia IKE i IKZE oraz instytucję, która je prowadzi. Przykładowo, IKE można prowadzić w formie funduszu inwestycyjnego, a IKZE w formie rachunku maklerskiego. I nie musi ich prowadzić ta sama instytucja.

- Możliwość zmiany formy i instytucji. Konto IKE, IKZE lub OIPE można w każdym momencie przenieść z jednej instytucji do drugiej. Zmianie może też ulec forma oszczędzania. Na przykład, gdy do tej pory inwestowałeś w fundusze, ale nabrałeś doświadczenia i chcesz zacząć inwestować bezpośrednio w akcje i obligacje przez rachunek maklerski. Nie ma żadnych ograniczeń, co do częstotliwości zmian. Nie można jedynie przenosić środków z IKE do IKZE lub odwrotnie.

- Dobrowolność wpłat. Wpłaty do IKE, IKZE i OIPE są w pełni dobrowolne. Można wpłacać raz w roku lub wiele razy w roku, np. ustawiając comiesięczne zlecenie stałe. Nie trzeba deklarować, ile i jak często się wpłaca. Możecie wpłacać po prostu wtedy, kiedy macie nadwyżkę finansową albo nie wpłacać wcale. Nie ma z tego tytułu żadnych konsekwencji. Jednak warto regularnie zasilać rachunek swojego programu – systematyczne dopłaty są warunkiem uzbierania odpowiednio dużej kwoty.

- Wybór momentu zakończenia. Po osiągnięciu wymaganego ustawą wieku (IKE, OIPE – 60 lat, IKZE – 65) programy można kontynuować lub zakończyć. Ty my o tym decydujemy.

- Dziedziczenie. Pieniądze zgromadzone na IKE i IKZE podlegają dziedzieczeniu. W umowie można też wskazać dowolną osobę, która otrzyma pieniądze po naszej śmierci – nie musi to być osoba z rodziny.

- Bezpieczeństwo – środki zgromadzone w IKE, IKZE i OIPE są w pełni prywatne. Nie są związane z 1. i 2. filarem systemu emerytalnego.

Z ZUS i OFE kokosów nie należy się spodziewać, a ostrożnościowo lepiej przyjąć że od Państwa nie dostaniemy nic. PPK to program, w którym warto uczestniczyć, jednak odkładane kwoty są raczej za małe i inwestowane niestety w sposób bardzo skoncentrowany – głównie w polskie aktywa. Warto dodatkowo rozważyć IKE, IKZE i OIPE, aby zwiększyć wartość inwestycji oraz zdywersyfikować portfel. Oferują one korzyści podatkowe, szerokie spektrum inwestycyjne i możliwość automatyzacji. Są wygodne i elastyczne, a w razie potrzeby można z nich łatwo zrezygnować.

Czy są jakieś wady?

Warto mieć świadomość, że:

- Automatyzacja inwestycji, nie jest możliwa w każdym przypadku. Inwestując przez rachunek maklerski każdą wpłatę trzeba inwestować “ręcznie”. Chociaż brokerzy pracują nad możliwością automatyzacji. Póki co w pełni zautomatyzować można inwestowanie na przykład przez IKE/IKZE w formie funduszy inwestycyjnych czy detalicznych obligacji skarbowych lub OIPE.

- IKE i IKZE mogą prowadzić wyłącznie instytucje polskie. Chcąc zdywersyfikować ryzyko lokalizacji inwestycji (na przykład na wypadek wojny) przydałby się dodatkowo rachunek w instytucji zagranicznej.

- Mniej elastyczne wypłaty – wypłaty z IKE, IKZE i OIPE są mniej elastyczne niż przez rachunek “zwykły”, czyli standardowo opodatkowany. Możliwe są wypłata jednorazowa lub w ratach. Zdecydowanie warto rozważyć niedocenianą wypłatę w ratach, o czym później. Ewentualny zwrot środków może trwać nawet 30 dni.

- Alternatywne formy inwestowania? Główną zaletą IKE/IKZE/OIPE są korzyści podatkowe. Jeżeli ktoś ma możliwość uzyskiwania wyższych stóp zwrotu niż oferują rynki finansowe, na przykład reinwestując oszczędności przez swoją działalność gospodarczą, korzyści podatkowe mogą okazać niewystarczającym powodem do prowadzenia takiego rachunku. Przez rachunki emerytalne nie można kupić na przykład kryptowalut czy złota fizycznego. Chociaż przez rachunek maklerski można inwestować w instrumenty ETC i ETN, które pośrednio dają na nie ekspozycję.

Co do wad, trzeba się liczyć z tym, że zwrot z IKE, IKZE i OIPE trwa dłużej niż z rachunku “zwykłego”, aktualnie nie wszyscy dostawcy IKE/IKZE oferują automatyzację a ryzyko lokalizacji nie jest zdywersyfikowane, bo prowadzą je tylko instytucje polskie. Osoby bardziej zamożne, jako uzupełnienie, mogą rozważyć dodatkowo zainwestowanie części pieniędzy przez instytucje zagraniczne.

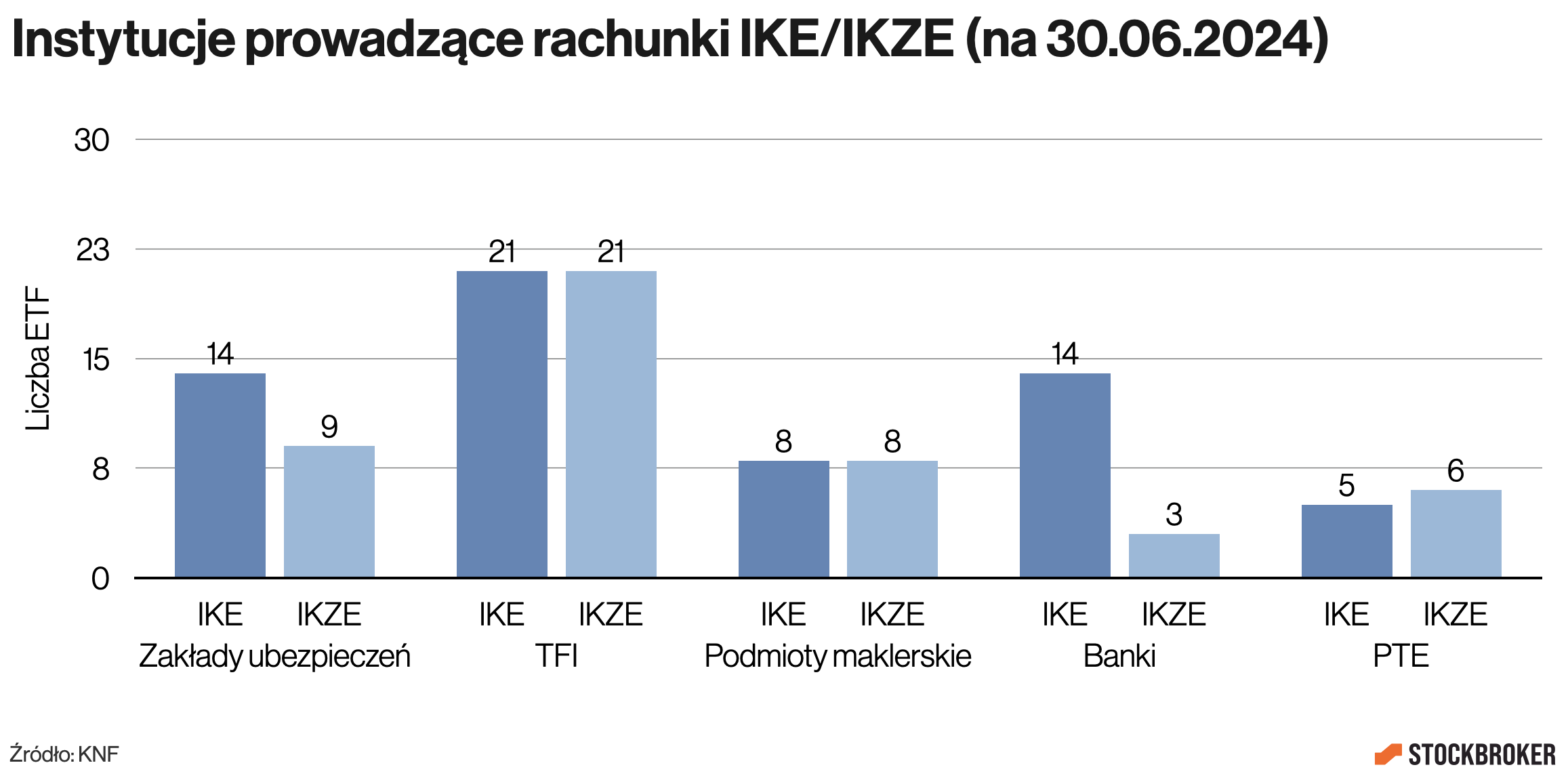

Formy prowadzenia

IKE i IKZE mogą być prowadzone w różnej formie: od rachunku oszczędnościowego po rachunek maklerski. Inwestor sam decyduje o strategii i wyborze konkretnych instrumentów. Aktualnie IKE lub IKZE są prowadzone przez 14 zakładów ubezpieczeń, 21 Towarzystw Funduszy Inwestycyjnych, 8 podmiotów maklerskich, 14 banków i 6 Powszechnych Towarzystw Emerytalnych.

OIPE może być prowadzone wyłącznie w formie usługi zarządzania portfelami. Klient decyduje jedynie o poziomie ryzyka (udział akcji i obligacji), ale decyzje inwestycyjne podejmuje firma zarządzająca. Z jednej strony, może to być zaletą, bo klient nie musi sam zajmować się inwestycjami. Natomiast, z perspektywy osób które wiedzą czego chcą, jest to wada, bo nie ma możliwości realizowania własnej strategii.

Najciekawszymi formami kont emerytalnych według mnie są:

- Detaliczne obligacje skarbowe – mogą być świetnym pomysłem dla najbardziej konserwatywnych inwestorów, których celem jest ochrona przed inflacją. Prawdopodobnie okażą się bardziej dochodowe niż rachunek oszczędnościowy. Tą formę aktualnie oferuje jedynie PKO BP. Dostępne są zarówno IKE oraz IKZE. Regularne inwestycje w obligacje można w pełni zautomatyzować, ustawiając na przykład zlecenie stałe w swoim banku i wskazać rodzaj obligacji, który ma być nabywany. Wypłaty w ratach można je w pełni zautomatyzować, elastycznie określając wysokość raty.

- Rachunek maklerski – zaletą jest możliwość inwestowania między innymi w tanie fundusze ETF, akcje i obligacje. Przez niektóre instytucje można też pośrednio inwestować surowce (w formie ETC) a nawet kryptowaluty (w formie ETN). Wybór instrumentów, w tym zagranicznych, jest bardzo szeroki, dzięki czemu można realizować dowolną strategię (pasywną lub aktywną). Brakuje rozwiązań automatyzujących inwestowanie, ale niektórzy brokerzy nad takimi pracują. Porównanie instytucji oferujących maklerskie IKE/IKZE znajdziecie w moim Rankingu brokerów IKE/IKZE.

- Fundusz inwestycyjny – wybór instrumentów jest zdecydowanie mniejszy niż przez rachunek maklerski, ale nie każdy takiego wyboru potrzebuje. Można inwestować w subfundusze obligacyjne i akcyjne, dopasowując proporcje między nimi do swojego poziomu ryzyka. Regularne inwestycje można zautomatyzować, ustawiając w swoim banku zlecenie stałe na konto wybranych funduszy. Niestety, polskie fundusze aktywnie zarządzane często mają wysokie koszty zarządzania. Dobrym rozwiązaniem mogą być fundusze indeksowe inPZU, które są sporo tańsze. Dają możliwość inwestowania akcje i obligacje polskie i zagraniczne. inPZU IKE i inPZU IKZE wygrywały rankingi IKE/IKZE (w formie funduszy) portalu Analizy.pl. Po szczegóły odsyłam do artykułu Fundusze indeksowe inPZU vs ETF [2024].

- OIPE – jedynym póki co dostawcą OIPE jest słowacki robo-doradca Finax, który w sposób pasywny inwestuje w globalne akcje i obligacje za pomocą funduszy ETF. Podejście pasywne jest najczęściej zalecane dla osób, które nie są profesjonalnymi inwestorami. Klient może wybrać portfel jeden z dwóch portfeli, o różnym udziale akcji i obligacji (100/0 lub 80/20). Za usługę zarządzania aktywami pobierana jest opłata (aktualnie 0,72% rocznie). W porównaniu z rachunkiem maklerskim jest to raczej mniej korzystne. Jednak, w przeciwieństwie do rachunku maklerskiego, inwestowanie można w pełni zautomatyzować, co jest wygodne. Wypłata w ratach przez OIPE też może być dużo wygodniejsza niż przez rachunek maklerski. Po szczegóły odsyłam do artykułu OIPE – czy warto otworzyć “europejskie IKE”?.

Rachunki emerytalne mogą być prowadzone w różnych formach. Najciekawsze w moim odczuciu są IKE i IKZE w formie detalicznych obligacji skarbowych, rachunku maklerskiego i funduszy indeksowych oraz OIPE.

Które konto wybrać?

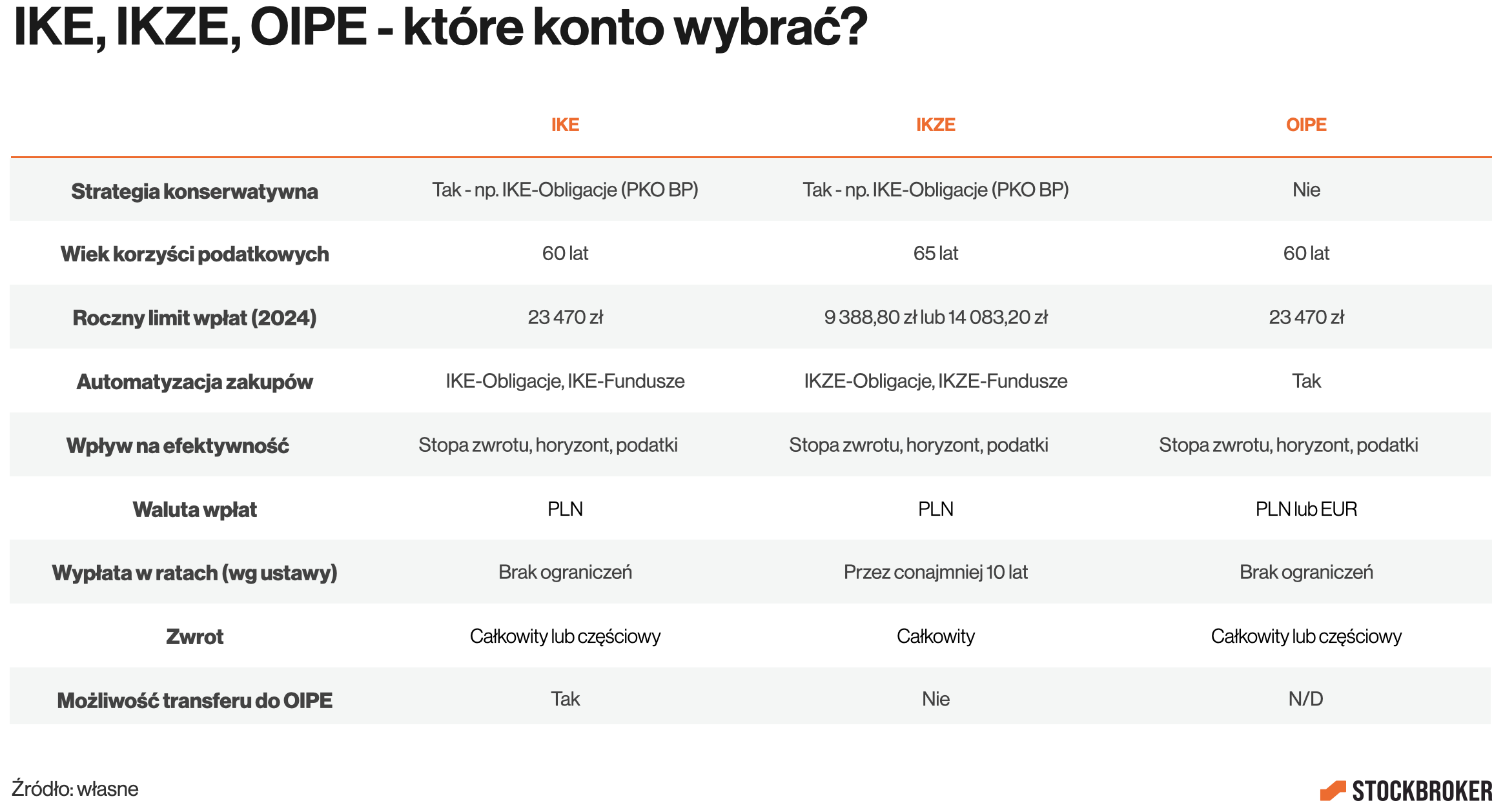

Wpłaty do kont emerytalnych objęte są limitami. Jeżeli macie większe oszczędności, może się okazać że warto otworzyć wszystkie 3 konta. Natomiast, biorąc pod uwagę poziom oszczędności Polaków, wielu osobom prawdopodobnie wystarczy jeden typ konta. Dlatego mogą mieć dylemat, który typ konta wybrać. Poniżej lista czynników, które warto wziąć pod uwagę:

- Strategia – jeżeli jesteś osobą bardzo ostrożną najlepszym rozwiązaniem może się okazać na przykład IKE/IKZE Obligacje. Jeżeli akceptujesz mniejszą lub większą zmienność, możesz sięgnąć po IKE/IKZE w formie rachunku maklerskiego lub funduszy czy też OIPE.

- Sposób osiągania korzyści podatkowych – aby osiągnąć korzyści podatkowe przez IKE lub OIPE trzeba inwestować przez nieco krótszy czas – do osiągnięcia 60 r.ż.. Przez IKZE trzeba inwestować nieco dłużej – do 65 r.ż.

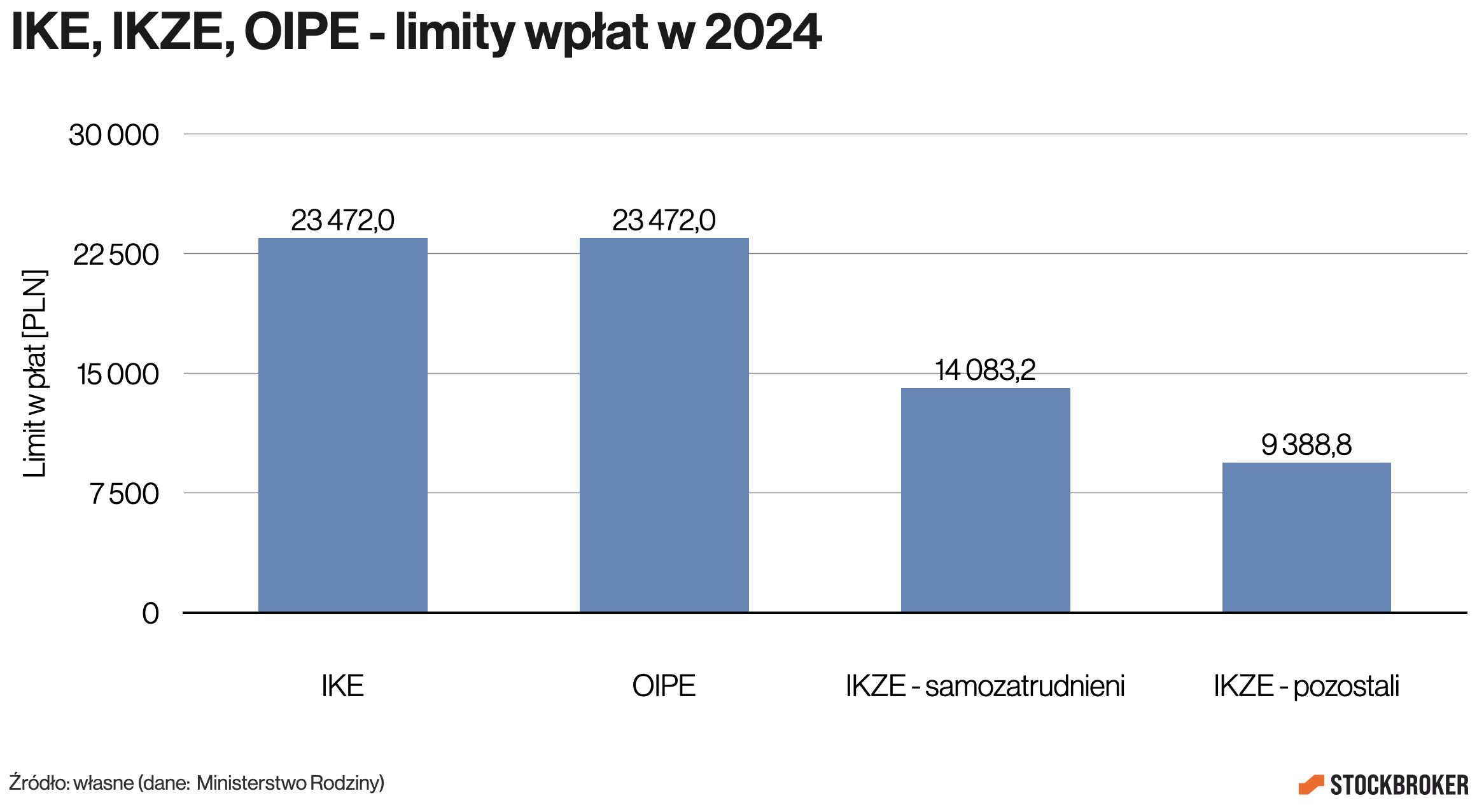

- Limity wpłat – na IKE i OIPE można wpłacić więcej niż na IKZE. Przykładowo, w 2024 limity wpłat dla IKE i OIPE są takie same i wynoszą 23 470 zł, a dla IKZE sporo mniej – 14 083,20 zł dla samozatrudnionych (lub 9 388,80 zł dla pozostałych).

- Możliwości automatyzacji – jeżeli zależy Wam na automatyzacji zakupu instrumentów, warto rozważyć IKE/IKZE w formie obligacji (PKO BP), OIPE lub funduszy inwestycyjnych (na przykład fundusze indeksowe inPZU). Przez rachunek maklerski na razie nie da się ustawić takiej automatyzacji. Co prawda, XTB oferuje Plany Inwestycyjne, ale są one na razie dostępne jedynie przez rachunek “zwykły” (trzymam kciuki za szybkie wprowadzenie przez rachunki emerytalne).

- Efektywność – inwestowanie pasywne przez IKE lub IKZE maklerskie oraz OIPE jest w pewnym stopniu porównywalne. Co jest bardziej efektywne zależy od wysokość płaconego podatku dochodowego, zakładanego czasu trwania inwestycji oraz stopy zwrotu. IKZE może się opłacać bardziej niż IKE i OIPE przede wszystkim osobom, które płacą wysoki podatek dochodowy. Jest też tym bardziej opłacalne, im krótszy horyzont oraz niższa zakładana stopa zwrotu.

- Waluta wpłat – do IKE i IKZE można dokonywać wpłat tylko w PLN (dopiero u brokera można zamienić PLN na waluty obce). W OIPE wpłaty mogą być w PLN lub EUR. Jeżeli zarabiasz w EUR, wpłaty na OIPE mogą być bardziej wygodne, co może mieć szczególne znaczenie dla osób chcących automatyzować inwestowanie.

- Wypłata – istnieją 2 opcje wypłaty: jednorazowa lub w ratach. Pod kątem wypłaty w ratach bardziej wygodne powinny być IKE/IKZE w formie obligacji skarbowych, funduszy inwestycyjnych lub OIPE.

- Zwrot – pieniądze z kont emerytalnych można w każdym momencie wypłacić, bez osiągania korzyści podatkowych, co jest traktowane jako “Zwrot”. IKZE i OIPE oferują jedynie zwrot całkowity, a IKE – całkowity lub częściowy, więc zapewniają większą elastyczność.

- Transfery między kontami – transfery między różnymi typami konta nie są dozwolone. Nie można przykładowo przenieść środków z IKE do IKZE. Chociaż jest jeden wyjątek: można wykonać transfer z IKE do do OIPE. Ale z IKZE do OIPE już nie. W tym aspekcie IKE jest daje większą elastyczność niż IKZE.

Więcej szczegółów o sposobie osiągania korzyści podatkowych, limitach wpłat, efektywności, wypłatach, zwrotach i transferach dowiecie się w dalszej części artykułu.

Wiele osób może stanąć przed dylematem wyboru pomiędzy IKE, IKZE a OIPE. Warto kierować się swoją strategią, limitami wpłat, sposobem osiągania korzyści podatkowych, możliwością automatyzacji czy efektywnością. Pod uwagę można też wziąć walutę wpłat, wypłaty, zwroty czy transfery między kontami.

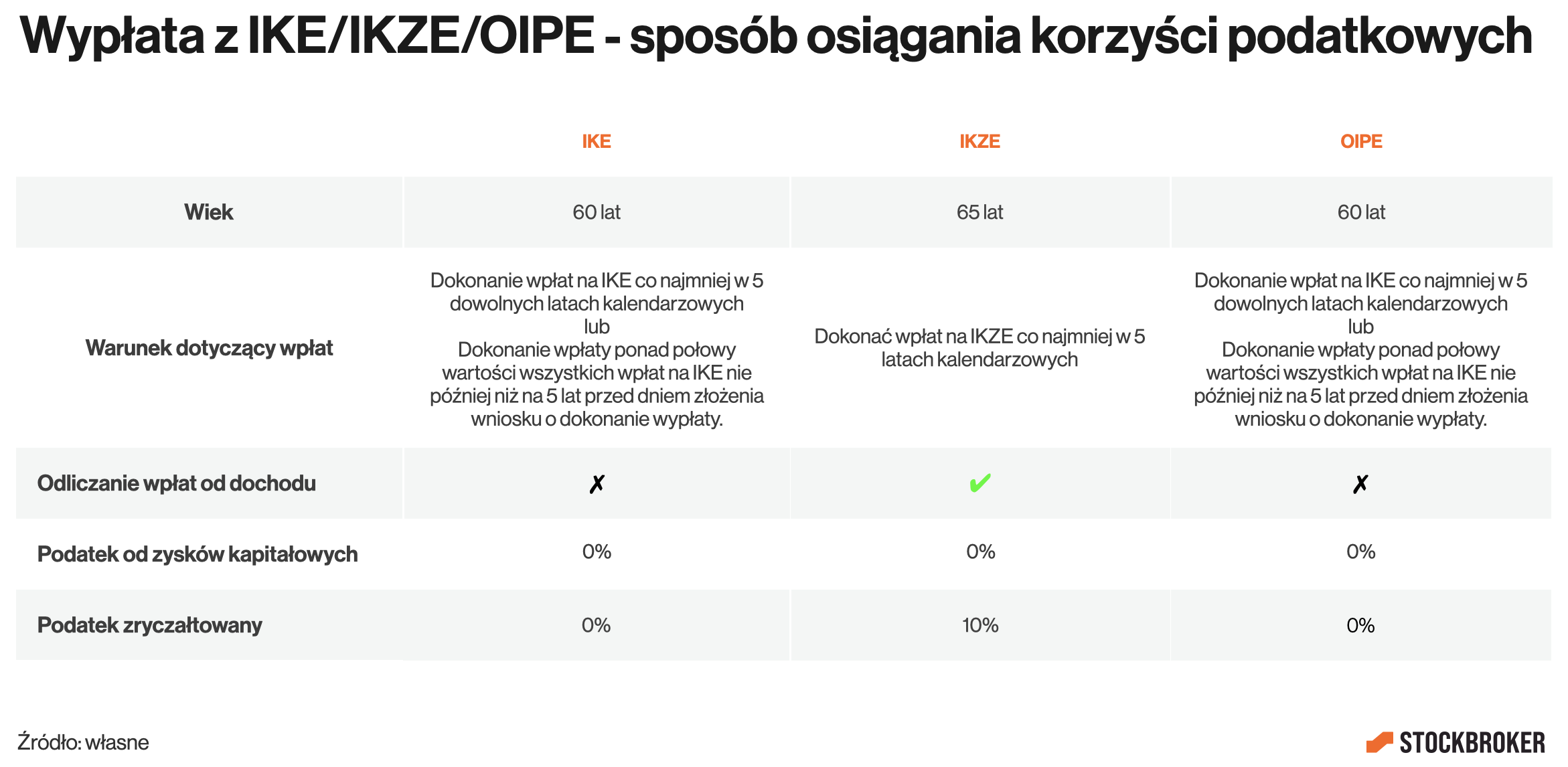

Sposób osiągania korzyści podatkowych

W IKE i OIPE sposób i warunki osiągania korzyści podatkowych jest taki sam. Korzyść podatkowa jest osiągana na samym końcu. Wypłaty są zwolnione podatku od zysków kapitałowych. Zwolnienie podatkowe jest uzależnione od spełnienia 2 warunków:

- Należy inwestować do min. 60 roku życia (wypłata środków nie może nastąpić wcześniej) lub w przypadku IKE osiągnięcie 55 lat pod warunkiem nabycia praw emerytalnych

- Dokonywać wpłat na IKE co najmniej w 5 dowolnych latach kalendarzowych lub dokonać wpłaty ponad połowy wartości wszystkich wpłat na IKE nie później niż na 5 lat przed dniem złożenia wniosku o dokonanie wypłaty.

W IKZE korzyści podatkowe mogą być osiągane są w każdym roku, przez cały okres inwestowania. Kwoty wpłat na IKZE podlegają odliczeniu od dochodu (skala podatkowa, podatek liniowy) lub przychodu (ryczałt). Na marginesie, osoby rozliczające się kartą podatkową nie mogą skorzystać z ulg w ramach IKZE. Aby “zachować” korzyści podatkowe, należy inwestować dłużej niż w IKE i OIPE, spełniając poniższe 2 warunki:

- Należy inwestować do min. 65 roku życia (wypłata środków nie może nastąpić wcześniej)

- Dokonać wpłat na IKZE co najmniej w 5 latach kalendarzowych

Przy wypłacie z IKZE, podobnie jak w IKE i OIPE, zyski również zwolnione są z podatku od zysków kapitałowych. Jednak przy wypłacie czeka nas zryczałtowany podatek w wysokości 10% od każdej wypłaty (od całości środków, nie od zysku). Mimo wszystko, dzięki osiąganym korzyściom podatkowym, IKZE może się bardziej opłacać niż IKE czy OIPE. Korzyści podatkowych z IKZE nie mogą osiągać osoby rozliczające się w formie karty podatkowej. W ich przypadku IKZE często będzie najmniej korzystnym rozwiązaniem.

Jeżeli wypłacacie środki bez spełnienia powyższych warunków, na przykład przed osiągnięciem wieku 60 lat (IKE, OIPE) lub 65 lat (IKZE), korzyści podatkowe nie zostaną osiągnięte. To oznacz, że w przypadku IKE i OIPE trzeba będzie zapłacić podatek od zysków kapitałowych, a w przypadku IKZE – kwotę zwrotu trzeba będzie doliczyć do przychodu i odprowadzić podatek dochodowy. Szczegóły w dalszej części artykułu dotyczącej “Zwrotu”.

IKE, IKZE i OIPE zwalniają z podatku od zysków kapitałowych. Dodatkowo, wpłaty na IKZE można odliczyć od podatku dochodowego, chociaż przy wypłacie trzeba będzie zapłacić zryczałtowany podatek 10% od wypłacanych aktywów. Aby osiągnąć korzyści podatkowe przede wszystkim trzeba inwestować odpowiednio długo: przez IKE i OIPE do 60 roku życia, a przez IKZE do 65 r.ż.

Limity wpłat

Czy na rachunki emerytalne można wpłacić dowolną kwotę? Niestety nie. Wpłaty są objęte rocznymi limitami. Jednak, można otworzyć każde z tych trzech kont. A gdyby zsumować limity wpłat na IKE, IKZE i OIPE, to biorąc pod uwagę zarobki Polaków, niewiele osób byłoby w stanie wypełnić łączny limit wpłat. Dla IKE i OIPE obowiązuje taki sam limit, który stanowi 3-krotność miesięcznego wynagrodzenia w gospodarce. W 2024 wynosi on 23 470 zł. Dla IKZE jest on niższy – dla samozatrudnionych stanowi 1,8-krotność wynagrodzenia (w 2024 roku – 14 083,20 zł, a dla pozostałych osób – 1,2-krotność (w 2024 – 9 388,80 zł.)

Warto pamiętać, że limity wpłat z danego roku kalendarzowego przepadają, jeżeli ich nie wykorzystacie. Dlatego warto wpłacić środki, nawet jeżeli jeszcze nie wiecie w co je zainwestować. Decyzje inwestycyjne możecie podjąć później. Pieniądze mogą leżeć na rachunku nieograniczony czas, ale lepiej nie zwlekać zbyt długo, bo zjada je inflacja. Niektóre domy maklerskie oferują oprocentowanie rachunku maklerskiego, na przykład, chociaż oprocentowanie nie jest przesadnie wysokie. Jeżeli potrzebujecie więcej czasu do namysłu, pieniądze można tymczasowo ulokować np. w ETF-y rynku pieniężnego (np. Beta ETF Obligacji 6M).

Najwyższe limity wpłat oferują IKE i OIPE i mają one ten sam poziom. W 2024 do IKE i OIPE można wpłacić po 23 470 zł, a do IKZE 9 388, 80 zł (samozatrudnieni nieco więcej – 14 082,20 zł).

Efektywność

Dla osoby realizującej strategię pasywną IKE/IKZE maklerskie oraz OIPE mogą być w pewnym stopniu porównywalnymi rozwiązaniami. Finax, jedyny póki co dostawca OIPE, zarządza portfelami klientów w sposób pasywny. Z kolei przez maklerskie IKE i IKZE można inwestować na przykład w ETF-y multi-asset, które najczęściej też inwestują w sposób pasywny (na przykład Vanguard LifeStrategy 80% Equity UCITS ETF (EUR) Acc).

Składy portfeli obu rozwiązań nie są identyczne. Poza tym alokacja w funduszach multi-asset raczej jest stała, a w OIPE zmienia się (z każdym rokiem zmierza w kierunku struktury 60/40). Która alokacja w przyszłości przyniesie lepsze wyniki – tego nie wiadomo. Ale to, które z nich będzie bardziej efektywne, zależy też od wysokości płaconego podatku dochodowego, zakładanego horyzontu inwestycji oraz stopy zwrotu. A to można policzyć, na przykład wykorzystując “Kalkulator opłacalności IKE/IKZE/OIPE“.

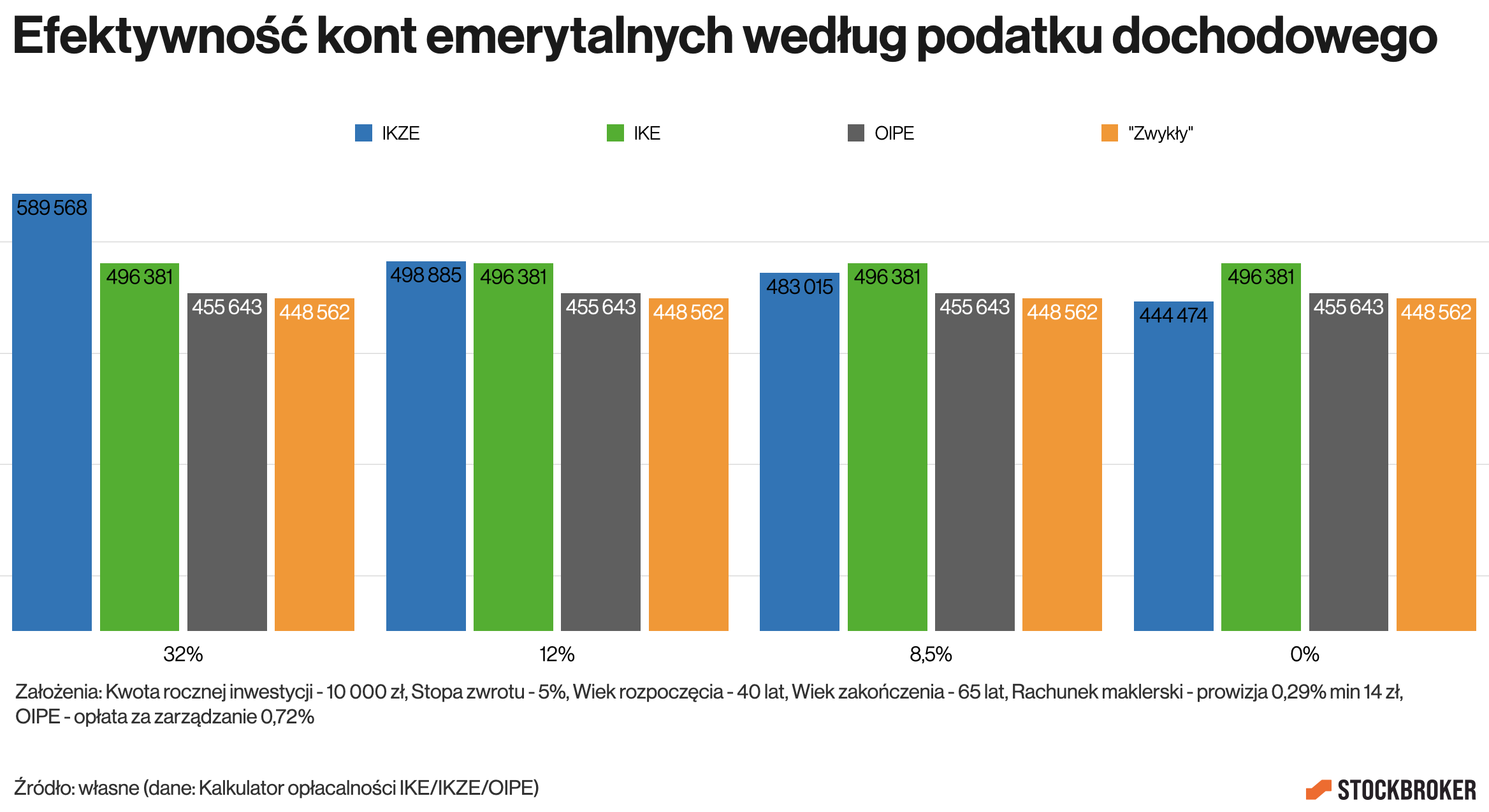

Wysokość płaconego podatku dochodowego ma duży wpływ na opłacalność IKZE względem IKE i OIPE. Indywidualne konto zabezpieczenia emerytalnego jest najkorzystniejszym rozwiązaniem dla osób pracujących na etacie, które obowiązuje 2. próg podatkowy (32%). Przy stawce podatku 12%, IKZE nadal wygrywa, ale jego efektywność jest zbliżona do IKE. Ale już ryczałtowcom, których obowiązuje stawka 8,5%, najbardziej opłaca się IKE. A jeżeli inwestor nie płaci podatku dochodowego (bo na przykład osiąga dochody ze źródeł, które nie są opodatkowane tym podatkiem), IKZE może się okazać najgorszym z rozwiązań (gorszym nawet niż “zwykły” rachunek opodatkowany).

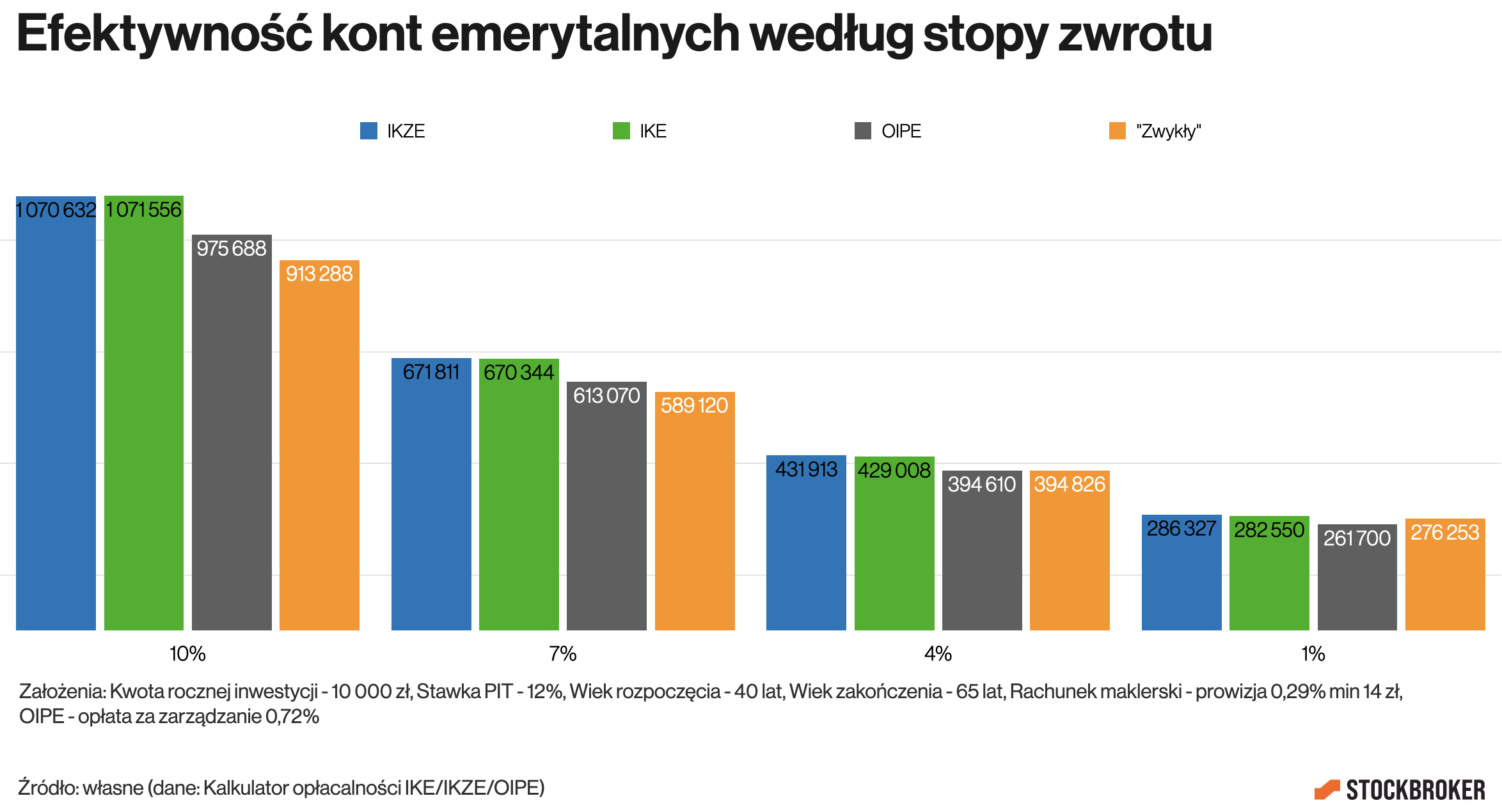

Przy każdej stopie zwrotu efektywność IKE i IKZE jest zbliżona i jednocześnie wyższa niż OIPE. Przy średniej stopnie zwrotu 10% o włos wygrywa IKE, a przy 7% – IKZE. OIPE wypada lepiej niż rachunek zwykły o ile zakładana stopa zwrotu jest odpowiednio wysoka. Przy zwrotach na poziomie 4% efektywność OIPE jest zbliżona do rachunku zwykłego, a przy 1% – OIPE wypadłby gorzej niż standardowo opodatkowany rachunek maklerski.

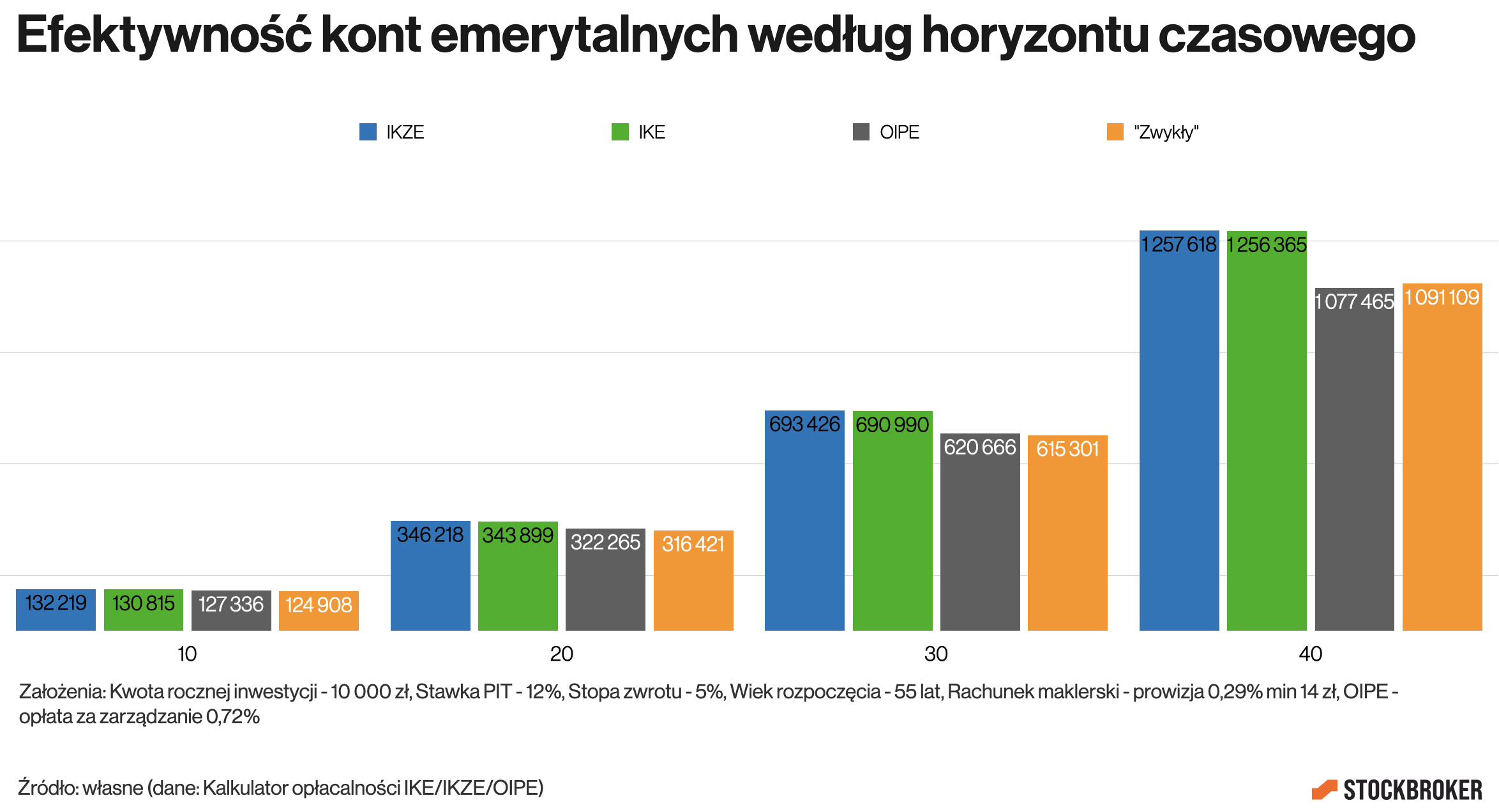

Horyzont czasowy – im dłuższy, tym IKE i IKZE korzystniej wypadają niż OIPE i rachunek “zwykły”. Przy bardzo długim horyzoncie, rzędu 40 lat, OIPE wypada słabiej niż rachunek “zwykły”.

Podsumowując:

- IKZE – najbardziej opłaca się osobom płacącym wysokie podatki dochodowe. Im krótszy horyzont czasowy i im niższa stopa zwrotu, tym jego efektywność jest większa. Wydaje się, że są wręcz stworzone dla etatowców o wysokich zarobkach (2. próg podatkowy). A już zwłaszcza dla takich, którzy chcą stosować konserwatywną strategię (dużo obligacji w portfelu), którym do emerytury zostało niewiele czasu.

- IKE – jest najkorzystniejszym rozwiązaniem dla osób, które płacą niskie podatki dochodowe. Im dłuższy horyzont czasowy, tym jego blask jest jaśniejszy. Można powiedzieć, że jest skrojone pod etatowców, którzy mają niezbyt wysokie zarobki, pod ryczałtowców wykonujących działalność nisko-opodatkowaną (2%, 3% lub 8,5%) lub osoby rozliczające się kartą podatkową (ci nie mogą skorzystać z IKZE). Zwłaszcza dla takich, którzy oszczędzać zaczynają wcześnie i decydują się na potencjalnie bardziej zyskowne, ale też ryzykowne strategie (prawdopodobnie z dużym udziałem akcji).

- OIPE – Najczęściej wypada trochę słabiej niż IKE i IKZE, chociaż dla osób płacących niskie podatki (np. ryczałtowcy objęci stawką 2%, 3% lub 8,5%) może się okazać bardziej efektywne niż IKZE. Im krótszy horyzont czasowy oraz wyższa stopa zwrotu, tym jego walory są większe. Przy bardzo niskiej stopie zwrotu lub skrajnie długim horyzoncie może wypaść gorzej niż standardowy rachunek opodatkowany. Idealnym “targetem” dla OIPE są osoby płacące niskie podatki dochodowe, którym do emerytury zostało niewiele (na przykład 10-20 lat), które są gotowe podjąć wyższe ryzyko, oczekując w zamian wysokich stóp zwrotu.

Wypłata

Istnieją 2 opcje wycofania środków z rachunków emerytalnych: wypłata i zwrot.

“Wypłata” oznacza wycofanie środków z zachowaniem korzyści podatkowych. Jest ona możliwa, o ile spełnione są warunki dotyczące wieku (IKE, OIPE – 60 lat, IKZE – 65 lat) oraz czasu oszczędzania, o których mowa w części “Sposoby osiągania korzyści podatkowych“. Jeżeli choć jeden z warunków nie jest spełniony, wówczas jest to traktowane jako “Zwrot”, co oznacza naliczenie podatku od wycofywanej kwoty. Ale o tym później.

Wypłata możliwa jest w 2 wariantach:

- jednorazowa

- w ratach

Który wariant jest lepszy? Zdecydowana większość osób wybiera wypłatę jednorazową. Przykładowo, raport KNF “Informacje o rynku IKE według stanu na 30 czerwca 2024 roku” wskazuje, że ostatnim okresie sprawozdawczym dokonano 8126 wypłat z IKE, spośród których 95% miało formę jednorazową. Jednak, jeżeli wypłacana kwota jest znaczna, a osoba zamierzająca z żyć z kapitału nie potrzebuje akurat większej kwoty, to wypłata jednorazowa raczej nie jest dobrym pomysłem, bo niewykorzystana gotówka wyląduje na jakimś “zwykłym” rachunku i od zysków trzeba będzie płacić podatek. Dlatego lepszą opcją wydaje się wypłata w ratach. Inwestor zleca wypłatę rat w wysokości odpowiadającej jego bieżącym potrzebom, a pozostała część kapitału pracuje nadal bez podatku. Przy okazji, warto zaznaczyć, że po zdecydowaniu się na wypłatę w ratach, nie będzie już możliwości dokonania wypłaty transferowej do innej instytucji (na przykład w razie, gdy nasz dostawca nam podpadnie).

Silna preferencja wypłat jednorazowych może wynikać z tego, że ustawa o IKE/IKZE nie jest zbyt dobrze napisana. Wiele osób może się obawiać, że wybierając raty dostęp do ich pieniędzy zostanie im ograniczony. Jednak jest to w dużym stopniu mit. W praktyce zasady wypłaty z ratach są dość elastyczne. Domy maklerskie przeważnie interpretują zapisy ustawy w sposób, który daje klientom dużo swobody. Po szczegóły odsyłam Was do artykułu “IKE/IKZE – obalam mit dotyczący wypłaty w ratach“.

Pod kątem wypłaty w ratach wygodną formą prowadzenia rachunków emerytalnych są IKE/IKZE-Obligacje (PKO BP), fundusze inwestycyjne oraz OIPE. Tu wysokość raty można dość precyzyjnie określić. Natomiast, z rachunkami maklerskimi jest pewien problem. W ich przypadku, co prawda, również można określić wysokość raty, jednak zapewnienie środków na rachunku pozostaje obowiązkiem jego właściciela. To oznacza konieczność składania -na przykład co miesiąc- zlecenia sprzedaży, co nie jest wygodne. Rozwiązaniem byłyby cykliczne zlecenia sprzedaży, ale takie na razie nie istnieją (choć może kiedyś się to zmieni, bo cykliczne zlecenia kupna bywają już dostępne). Póki co pomocne mogą okazać się ETF-y wypłacające dywidendy. Chociaż nie jest to rozwiązanie idealne, bo fundusze mają określoną stopę dywidendy i jej wysokość może okazać się niewystarczająca, aby pokryć bieżące potrzeby. Jak wybrać ETF-y wypłacające dywidendy dowiecie się z artykułu “Pasywny dochód z ETF“.

Warto dodać, że po dokonania wypłaty oraz zamknięcie konta emerytalnego, jego powtórne otwarcie nie będzie możliwe.

Są 2 opcje wycofania środków z IKE, IKZE i OIPE: wypłata i zwrot. Wypłata następuje po spełnieniu warunków uprawniających do zachowania korzyści podatkowych. Możliwa jest wypłata jednorazowa lub w ratach. Najczęściej wybierana jest wypłata jednorazowa, ale bardziej efektywna powinna okazać się wypłata w ratach. Po dokonaniu wypłaty i zamknięciu konta, nie ma możliwości jego ponownego otwarcia.

Zwrot

Jeżeli środki z rachunków emerytalnych chcemy wycofać, nie spełniając warunku dotyczącego wieku (IKE, OIPE – 60 lat, IKZE – 65 lat) lub czasu oszczędzania, są one traktowane jako “Zwrot“, co oznacza że od wypłaconych środków naliczony będzie podatek.

Zwrot może być częściowy lub całkowity, co zależy od typu konta. IKE umożliwia zwrot częściowy lub całkowity, a w IKZE i OIPE – jedynie zwrot całkowity. To oznacza, że IKE zapewnia większą elastyczność. Zwrot jest realizowany w ciągu 30 dni od dnia złożenia wniosku. Po dokonaniu zwrotu całkowitego i zamknięciu konta, można je ponownie otworzyć.

Sposób naliczenia podatku też zależy od typu konta:

- IKE, OIPE – naliczany jest zryczałtowany podatek od zysków kapitałowych (19%). Podatek nalicza i odprowadza do fiskusa nasz dom maklerski. Nie musimy wypełniać żadnych formularzy podatkowych. Wszystko odbywa się podobnie tak wygodnie, jak przy podatku od lokat bankowych.

⚠️ Jak liczony jest dochód do opodatkowania? Zwrot całkowity – dochodem tym jest różnica między kwotą stanowiącą wartość środków zgromadzonych na IKE, a sumą wpłat na IKE. Zwrot częściowy – dochodem jest kwota zwrotu pomniejszona o kwotę stanowiącą iloczyn kwoty zwrotu i wskaźnika stanowiącego udział sumy wpłat IKE do wartości środków zgromadzonych na tym koncie. Dochodu tego nie pomniejsza się o straty poniesione w danym roku podatkowym oraz w latach poprzednich. Przykładowo, jeżeli suma wpłat wynosi 40 000 zł, wartość środków 50 000 zł, a kwota częściowego zwrotu 20 000 zł, to dochód do opodatkowania wynosi 4 000 zł (20 000 zł – [20 000 zł * (40 000 zł / 50 000 zł)], a więc podatek wyniesie 760 zł (4 000 zł * 19%). Źródło: DM BOŚ.

- IKZE – dochód z tytułu zwrotu nie podlega podatkowi od zysków kapitałowych. Jednak kwotę zwrotu należy rozliczyć w zeznaniu podatkowym, dodając go jako przychód z innych źródeł i opodatkować. Zwrot z IKZE rozlicza się na zasadach ogólnych (skala podatkowa), bez względu na formę opodatkowania (zasady ogólne, ryczałt, podatek liniowy). Jeżeli przykładowo prowadzicie działalność gospodarczą i rozliczacie się ryczałtem, zwrot z IKZE i tak rozlicza się na zasadach ogólnych, (z zastosowaniem formularza PIT-36).

⚠️Uwaga! Jeżeli odliczając wpłaty na IKZE pracowaliście na etacie i obowiązywał Was II próg podatkowy (32%), a w momencie zwrotu obowiązuje Was I próg podatkowy (12%), to bilans może być dodatni. Ale ten kij ma dwa końce. Jeżeli Wasze odliczenia od podatku były niskie (bo na przykład rozliczacie się ryczałtem 8,5%), a przy zwrocie pracujecie na etacie i obowiązuje Was drugi próg podatkowy (32%) i kwota zwrotu jest wysoka, to może się okazać że całkowity bilans będzie ujemny! Co więcej, progi podatkowe mogą się zmieniać. Może się okazać, że za jakiś czas II próg podatkowy zostanie podniesiony (np. do 40%) lub wprowadzony zostanie III próg, więc przy wysokich kwotach zwrotu, podatkiem może być objęta duża część zwrotu.

Jeżeli inwestor wycofuje środki nie spełniając warunków dotyczących wieku i czasu oszczędzania, jest to tak zwany “Zwrot”. IKE pozwala na zwrot całkowity lub częściowy, a IKZE i OIPE tylko na całkowity. Zwrot wiąże się z naliczeniem podatku. IKE i OIPE są obciążone podatkiem od zysków kapitałowych, a kwotę zwrotu z IKZE inwestor powinien w swoim zeznaniu podatkowym dodać jako przychód z innych źródeł, stosując rozliczenie na zasadach ogólnych. Po dokonaniu zwrotu i zamknięciu konta, można je ponownie otworzyć.

Transfery między kontami

Można posiadać jedno konto IKE każdego typu, czyli można otworzyć maksymalnie 3 konta: jedno IKE, jedno IKZE i jedno OIPE. Jeżeli, przykładowo, warunki prowadzenia konta przestaną nam odpowiadać, można przenieść środki do innego dostawcy w tej samej lub innej formie. Jest to tak zwana “wypłata transferowa“:

- Co do zasady ma ona formę gotówkową, co oznacza że już posiadane aktywa są sprzedawane i przenoszona jest gotówka, którą można zainwestować w nowe produkty. Wyjątkiem jest przeniesienie z jednego rachunku maklerskiego na drugi. W tym przypadku można przenieść instrumenty, bez sprzedawania ich.

- Jest ona neutralna podatkowo, więc jeżeli został osiągnięty zysk, podatek nie zostanie pobrany.

- Jak wygląda procedura wypłaty transferowej możecie zobaczyć na przykładzie artykułu “IKE/IKZE w mBanku – skorzystać z promocji czy uciekać? Deadline: 19 grudnia“.

Wypłata transferowa może odbywać się pomiędzy różnymi dostawcami. Jednak zmiana typu konta emerytalnego co do zasady nie jest możliwa. Nie można przenieść IKE do IKZE ani na odwrót. Chociaż jest jeden wyjątek: można przenieść IKE do OIPE (ale OIPE do IKE już nie). Poniżej przykłady możliwych kierunki wypłaty transferowej:

- Zmiana dostawcy: IKE w formie funduszy inwestycyjnych “Goldman Sachs TFI” –> IKE w formie funduszy inwestycyjnych “Investors TFI”

- Zmiana formy: IKZE prowadzone w formie funduszy inwestycyjnych “Goldman Sachs TFI” –> IKZE w formie rachunku maklerskiego w “BM mBank”

- Zmiana typu konta: IKE prowadzone w formie produktu inwestycyjno-ubezpieczeniowego –> OIPE

- Zmiana typu konta:

IKE prowadzone w formie rachunku maklerskiego –> IKZE prowadzone w formie rachunku maklerskiego(zmiana niedozwolona)

Transfery między różnymi typami kont (IKE, IKZE, OIPE) zasadniczo nie są możliwe. Wyjątkiem jest możliwość transferu z IKE do OIPE, co jest pewną przewagą IKE nad IKZE. Może to być przydatne na przykład na etapie konsumpcji majątku. Przenosząc środki z IKE w formie rachunku maklerskiego do OIPE, można zyskać większą elastyczność w zakresie wypłaty w ratach.

IKE, IKZE, OIPE – jak inwestować

W pierwszej kolejności warto rozważyć podejście pasywne ze względu na największą prostotę, najmniejszą ilość czasu, który trzeba poświęcić i ilość wiedzy, którą trzeba posiadać. Taki portfel może się składać wręcz z jednego elementu, a w wielu przypadkach powinny wystarczyć maksymalnie 2-3. Podejście pasywne me też tą zaletę, że łatwiej je zautomatyzować, co ważne biorąc pod uwagę że jedną z największych bolączek inwestorów jest brak systematyczności.

W drugiej kolejności, jeżeli podejście pasywne by Wam nie odpowiadało, można rozważyć podejście aktywne – jako alternatywę lub uzupełnienie strategii. Może ono polegać na przykład na selekcji (koncentrowaniu portfela na wybranych krajach, sektorach, czynnikach czy tematach) lub timingu (podążaniu z trendem lub szukaniu punktów zwrotnych na rynku). Po szczegóły odsyłam Was do artykułu “Aktywne inwestowanie w ETF“.

Jeżeli Wasza strategia miałaby obejmować zarówno część pasywną i aktywną i mielibyście korzystać z rachunków IKE/IKZE oraz “zwykłego”, to oczekując że część aktywna będzie bardziej zyskowna -ze względu na korzyści podatkowe- lepiej realizować ją na rachunku emerytalnym, a pasywną – na “zwykłym“.

Inwestując przez rachunki emerytalne w pierwszej kolejności warto rozważyć podejście pasywne, ze względu na prostotę i niskie koszty. W drugiej kolejności, jeżeli podejście pasywne z jakiegoś powodu Wam “nie leży”, można rozważyć podejście aktywne – jako uzupełnienie lub alternatywę dla pasywnego.

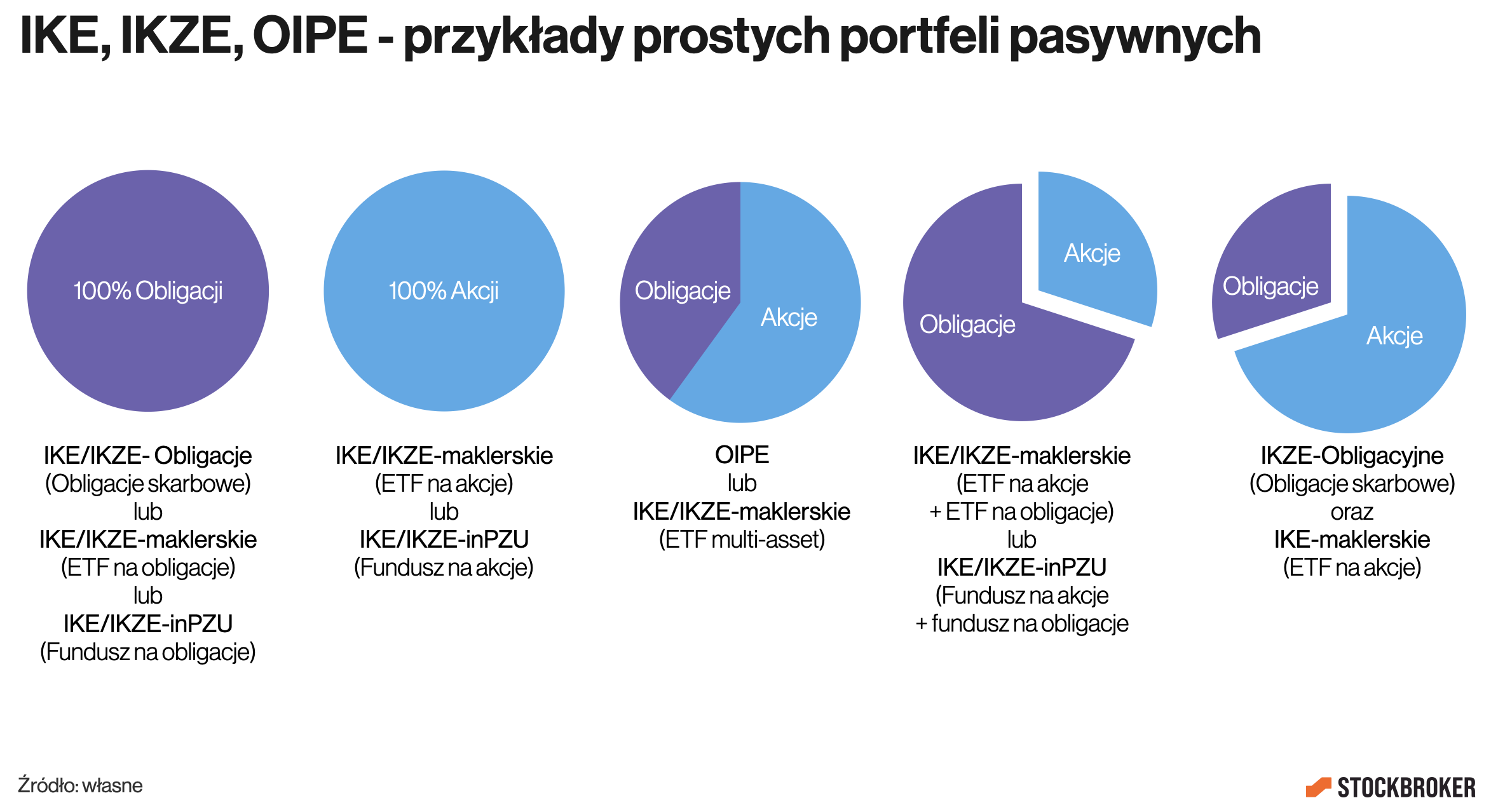

Proste portfele pasywne

Najprostszy portfel pasywny w formie rachunku emerytalnego może się składać z zaledwie jednego elementu.

- Najbardziej konserwatywne osoby mogą zdecydować się na portfel 100% obligacji, inwestując przez IKE lub IKZE w detaliczne obligacje skarbowe w PKO BP (na przykład indeksowane inflacją EDO), ETF-y na polskie obligacje przez rachunek maklerski (na przykład Beta ETF TBSP) czy fundusze indeksowe na obligacje zagraniczne z zabezpieczeniem walutowym (np. inPZU Obligacje Rynków Rozwiniętych).

- Osoby o wysokiej tolerancji na ryzyko mogą wybrać portfel 100% akcji przez IKE lub IKZE, który może się składać na przykład z ETF-u na akcje z całego świata (jak iShares MSCI ACWI UCITS ETF USD (Acc)) lub funduszu indeksowego (na przykład inPZU Akcje Rynków Rozwiniętych). Czy lepiej wybrać ETF-y czy fundusze indeksowe dowiecie się w artykule “Fundusze indeksowe inPZU vs ETF [2024]“. Aby wybrać ETF na akcje polecam mój “Ranking ETF na akcje globalne“.

- Osoby o umiarkowanej tolerancji na ryzyko mogą zdecydować się na ETF typu multi-asset przez IKE lub IKZE, który inwestuje jednocześnie w akcje i obligacje (np. Vanguard LifeStrategy 60% Equity UCITS ETF Acc). Można też rozważyć OIPE z portfelami cyklu życia (100/0 lub 80/20), których proporcje -wraz z upływem czasu- systematycznie zmierzają w kierunku 60/40.

Oczywiście, portfel nie musi się składać z wyłącznie jednej pozycji. Mogą to też być na przykład 2 osobne instrumenty na akcje i obligacje, dzięki czemu mamy swobodę wyboru jakie rodzaje akcji i obligacji chcemy mieć. To może być szczególnie dobry pomysł dla osób o umiarkowanym ryzyku, u których obligacje miałyby stanowić większość portfela i w części obligacyjnej chciałyby uniknąć ryzyka walutowego. Można wówczas w otworzyć:

- jedno konto – IKE lub IKZE maklerskie, inwestując na przykład w ETF na globalne akcje oraz ETF na polskie obligacje skarbowe lub zdecydować się na fundusze indeksowe, inwestując osobno w fundusz akcyjny i obligacyjny. Tu warto wspomnieć też o “Super IKE” w PKO BP, które umożliwia inwestowanie zarówno w detaliczne obligacje skarbowe jak również akcje i ETF-y z GPW (ale już ETF-y zagraniczne nie są -na ten moment- dostępne).

- dwa konta: IKE i IKZE. To dobry pomysł, jeżeli przez jedno z nich chcecie zainwestować na przykład w detaliczne obligacje skarbowe (w PKO BP), a przez drugie w ETF-y na globalne akcje przez rachunek maklerski lub fundusze indeksowe. Warto jednak pamiętać, że utrzymywanie zakładanych proporcji między aktywami (rebalancing) może być trudne (lub wręcz niemożliwe), bo transfery między IKE a IKZE nie są możliwe.

W ramach IKE i IKZE można teoretycznie dodać do portfela wiele składników. Szczególnie szeroki wybór opcji inwestycyjnych oferują rachunki maklerskie, które oprócz różnego rodzaju akcji czy obligacji mogą umożliwiać (pośrednie) inwestowanie w surowce, a nawet w kryptowaluty. Jednak trzeba pamiętać, że:

- Zarządzanie portfelem wieloskładnikowym jest trudne. Wielu przypadkach także kosztowne, co pokazywałem na wykładzie “Portfel na każdą pogodę z perspektywy polskiego inwestora” podczas konferencji Wall Street 28.

- Jeżeli dom maklerski stosuje minimalne wartości prowizji, lepiej ograniczyć liczbę pozycji w portfelu na przykład do 2-3. A zamiast inwestować małe kwoty (rzędu kilkaset złotych), warto dokonywać transakcji rzadziej, kumulując oszczędności i przeznaczając na transakcje większe kwoty (rzędu kilku tysięcy złotych).

Jaki rodzaj ETF-ów stosować? Najlepiej akumulujące dywidendy. Inwestując przez IKE i IKZE nie ma rozliczenia podatkowego, więc stosowanie ETF-ów dystrybuujących dywidendy nie wymaga wypełniania PIT-ów. Jednak również w tym przypadku warto w pierwszej kolejności rozważyć ETF-y akumulujące, bo dywidendy są reinwestowane automatycznie, więc oszczędzamy prowizje i czas. A jeżeli z jakiegoś powodu zależy Wam na ETF-ach wypłacających dywidendy, preferujcie te, które mają siedzibę w krajach gdzie obowiązuje zerowa stawka podatku u źrodła (przede wszystkim Irlandia i Luksemburg).

Proste portfele pasywne mogą składać się zaledwie jednego składnika. Przykładowo, osoby najbardziej konserwatywne mogą otworzyć IKE lub IKZE w formie detalicznych obligacji skarbowych, lubiące ryzyko mogą kupować ETF-y akcyjne przez IKE lub IKZE maklerskie, a umiarkowane – wybrać OIPE lub ETF-y multi-asset przez IKE lub IKZE maklerskie. Liczbę składników można dowolnie zwiększać, ale wcale nie musi to być przepisem na lepsze wyniki. Można też otworzyć kilka typów kont (na przykład IKZE-Obligacje oraz IKE-inPZU) i na każdym z nich realizować inne strategie.

Podsumowanie

W 2024 przeciętna osoba zarabia około 5000 zł na rękę. Zakładając inwestowanie z tego 1000 zł miesięcznie, powiększając wpłaty o wartość inflacji, ma duże szanse zebrać kapitał, który starczy jej na prywatną emeryturę.

System emerytalny w Polsce opiera się na 3 filarach. Środki odkładane do ZUS nie są inwestowanie, lecz wypłacane aktualnym emerytom, a w OFE pieniędzy jest niewiele. Aktualnie 3,5 mln osób oszczędza przez PPK, odkładając przeciętnie niecałe 250 zł miesięcznie. Dodatkowo, dostępne są IKE, IKZE i OIPE, które można otworzyć z własnej inicjatywy i inwestować w dowolnej formie. Z tej opcji korzysta aktualnie około 1 mln osób.

Z ZUS i OFE kokosów nie należy się spodziewać, a dla bezpieczeństwa najlepiej przyjąć że od Państwa nie dostaniemy nic. PPK to program, w którym warto uczestniczyć. Jednak odkładane kwoty są zbyt małe i są niestety inwestowane w sposób bardzo skoncentrowany – głównie w polskie akcje i obligacje. Warto dodatkowo rozważyć IKE, IKZE i OIPE, aby zwiększyć wartość inwestycji oraz zdywersyfikować portfel. Oferują one korzyści podatkowe, szerokie spektrum inwestycyjne i możliwość automatyzacji. Są wygodne i elastyczne, a w razie potrzeby można z nich łatwo zrezygnować.

Co do wad, trzeba się liczyć z tym, że zwrot z IKE, IKZE i OIPE trwa dłużej niż z rachunku “zwykłego” (nawet 30 dni), aktualnie nie wszyscy dostawcy IKE/IKZE oferują automatyzację, a ryzyko lokalizacji nie będzie zdywersyfikowane, bo prowadzą je tylko instytucje polskie. Osoby bardziej zamożne, jako uzupełnienie, mogą rozważyć dodatkowo zainwestowanie części pieniędzy przez instytucje zagraniczne, pomimo podatku.

Rachunki emerytalne mogą być prowadzone w różnych formach. Najciekawsze w moim odczuciu są IKE i IKZE w formie detalicznych obligacji skarbowych, rachunku maklerskiego i funduszy indeksowych oraz OIPE.

Wiele osób może stanąć przed dylematem wyboru pomiędzy IKE, IKZE a OIPE. Warto kierować się swoją strategią, limitami wpłat, sposobem osiągania korzyści podatkowych, możliwością automatyzacji czy efektywnością. Pod uwagę można też wziąć walutę wpłat, wypłaty, zwroty czy transfery między kontami.

IKE, IKZE i OIPE zwalniają z podatku od zysków kapitałowych. Dodatkowo, wpłaty na IKZE można odliczyć od podatku dochodowego, chociaż przy wypłacie trzeba będzie zapłacić zryczałtowany podatek 10% od wypłacanych aktywów. Aby osiągnąć korzyści podatkowe przede wszystkim trzeba inwestować odpowiednio długo: przez IKE i OIPE do 60 roku życia, a przez IKZE do 65 r.ż.

Najwyższe limity wpłat oferują IKE i OIPE i mają one ten sam poziom. W 2024 do IKE i OIPE można wpłacić po 23 470 zł, a do IKZE 9 388, 80 zł (samozatrudnieni nieco więcej – 14 082,20 zł).

IKZE najbardziej opłaca się osobom płacącym wysokie podatki dochodowe. Im krótszy horyzont czasowy i im niższa stopa zwrotu, tym jego efektywność jest większa. Wydaje się, że są wręcz stworzone dla etatowców o wysokich zarobkach (2. próg podatkowy). A już zwłaszcza dla takich, którzy chcą stosować konserwatywną strategię (dużo obligacji w portfelu), którym do emerytury zostało niewiele czasu.

IKE – jest najkorzystniejszym rozwiązaniem dla osób, które płacą niskie podatki dochodowe. Im dłuższy horyzont czasowy, tym jego blask jest jaśniejszy. Można powiedzieć, że jest skrojone pod etatowców, którzy mają niezbyt wysokie zarobki, pod ryczałtowców wykonujących działalność nisko-opodatkowaną (2%, 3% lub 8,5%). lub osoby rozliczające się kartą podatkową (ci nie mogą skorzystać z IKZE). Zwłaszcza dla takich, którzy oszczędzać zaczynają wcześnie (czyli mają przed sobą długi horyzont) i decydują się na potencjalnie bardziej zyskowne, ale też ryzykowne strategie (prawdopodobnie z dużym udziałem akcji).

OIPE – Najczęściej wypada trochę słabiej niż IKE i IKZE, chociaż dla osób płacących niskie podatki (np. ryczałtowców objętych stawką 2%, 3% lub 8,5%) może się okazać bardziej efektywne niż IKZE. Im krótszy horyzont czasowy oraz im wyższa stopa zwrotu, tym jego walory są większe. Natomiast, przy bardzo niskiej stopie zwrotu lub skrajnie długim horyzoncie może wypaść gorzej niż standardowy rachunek opodatkowany. Idealnym “targetem” dla OIPE są osoby płacące niskie podatki dochodowe, którym do emerytury zostało niewiele (na przykład 10-20 lat), które są gotowe podjąć wyższe ryzyko, oczekując w zamian wysokich stóp zwrotu.

Są 2 opcje wycofania środków z IKE, IKZE i OIPE: wypłata i zwrot. “Wypłata” następuje po spełnieniu warunków uprawniających do zachowania korzyści podatkowych. Możliwa jest wypłata jednorazowa lub w ratach. Najczęściej wybierana jest wypłata jednorazowa, ale bardziej efektywna powinna okazać się wypłata w ratach. Po dokonaniu wypłaty i zamknięciu konta, nie ma możliwości jego ponownego otwarcia.

Jeżeli inwestor wycofuje środki nie spełniając warunków dotyczących wieku i czasu oszczędzania, jest to tak zwany “Zwrot“. IKE pozwala na zwrot całkowity lub częściowy, a OIPE i IKZE tylko na całkowity. Zwrot wiąże się z naliczeniem podatku. IKE i OIPE są obciążone podatkiem od zysków kapitałowych, a kwotę zwrotu z IKZE inwestor powinien w swoim zeznaniu podatkowym dodać jako przychód z innych źródeł, stosując rozliczenie na zasadach ogólnych. Po dokonaniu zwrotu i zamknięciu konta, można je ponownie otworzyć.

Transfery między różnymi typami kont (IKE, IKZE, OIPE) zasadniczo nie są możliwe. Wyjątkiem jest możliwość transferu z IKE do OIPE, co jest pewną przewagą IKE nad IKZE. Może to być przydatne na przykład na etapie konsumpcji majątku. Przenosząc środki z IKE w formie rachunku maklerskiego do OIPE, można zyskać większą elastyczność w zakresie wypłaty w ratach.

Inwestując przez rachunki emerytalne w pierwszej kolejności warto rozważyć podejście pasywne, ze względu na prostotę i niskie koszty. W drugiej kolejności, jeżeli podejście pasywne z jakiegoś powodu Wam “nie leży”, można rozważyć podejście aktywne – jako uzupełnienie lub alternatywę dla pasywnego.

Proste portfele pasywne mogą składać się zaledwie jednego składnika. Przykładowo, osoby najbardziej konserwatywne mogą otworzyć IKE lub IKZE w formie detalicznych obligacji skarbowych, lubiące ryzyko mogą kupować ETF-y akcyjne przez IKE lub IKZE maklerskie, a umiarkowane – wybrać OIPE lub ETF-y multi-asset przez IKE lub IKZE maklerskie. Liczbę składników można dowolnie zwiększać, ale wcale nie musi to być przepisem na lepsze wyniki. Można też otworzyć kilka typów kont (na przykład IKZE-Obligacje oraz IKE-inPZU) i na każdym z nich realizować inne strategie.

Ja osobiście korzystam ze wszystkich typów kont – IKE i IKZE maklerskiego, OIPE, ale także z rachunku “zwykłego”. W pierwszej kolejności zasilam IKE i IKZE, w drugiej – rachunek “zwykły” (u brokera zagranicznego), w trzeciej rachunek OIPE. Jeżeli interesują Was szczegóły odsyłam do artykułu “Mój portfel 2024 – sukcesy i porażki“.

Czy dobrze widzę, że OIPE do dzisiaj (nie tylko w Polsce) oferuje tylko Finax? O co chodzi (jeżeli to prawda)?

Tak, na razie tylko Finax. Czemu? To bardzo dobre pytanie. Sam się nad tym zastanawiam. Może innym (większym) instytucjom nie chce się schylić po ten “grosz”, bo za duży wysiłek względem oczekiwanych relutatów?

W Polsce IKE wygrywa z OIPE. Do tego niewiele jest osób, które mogą sobie pozwolić na wykorzystanie limitu IKE oraz OIPE.

W niektórych krajach UE są korzystniejsze przepisy podatkowe niż w Polsce. Albo nie ma podatku od zysków kapitałowych albo po przetrzymaniu inwestycji przez określony czas (6m, 1 rok itp.) nie płaci się podatku. W tych krajach OIPE tak na prawdę nie jest potrzebne. To ogranicza rynek dla takich produktów.

Gdyby porównywać efektywność podatkową, to fakt, IKE wygrywa z OIPE. Dlatego w moim “prywatnym rankingu” IKE jest wyżej niż OIPE. IKZE często też z OIPE wygrywa, ale dla osób które płacą niskie podatki dochodowe (np. ryczałt 8,5%), OIPE powinno już kalkulować się bardziej niż IKZE. Ale efektywność podatkowa to tylko jedna z cech. Dla kogoś, komu zależy na przykład na automatyzacji zakupów (na przykład comiesięcznych małych wpłat), OIPE jest póki co jedynym rozwiązaniem, które to oferuje. Ja mam akurat nieregularne przychody, więc nie ma to dla mnie znaczenia – raz w roku wypełniam cały limit jednym przelewem. Ale sporo jest… Czytaj więcej »

Mam pytanie do fragmentu “IKZE oferuje jedynie zwrot całkowity, a IKE i OIPE – całkowity lub częściowy” Czy na pewno OIPE oferuje zwrot częściowy? Z tego co udało mi się znaleźć to zwrot z OIPE może być tylko całkowity

Hej Damian, masz rację. Mój błąd. Dziękuję za zwrócenie uwagi. Właśnie poprawiłem.

Czy osoba pracująca cały rok na etacie i dodatkowo przez 2 miesiące prowadząca działalność gospodarczą na karcie podatkowej może korzystać z IKZE (odliczać podatek od przychodu uzyskanego na etacie)?

Hej Marek, nie widzę przeszkód. Nie możesz jedynie odliczyć podatku objetego rozliczeniem w formie karty podatkowej. Podatek rozliczany na zasadsch ogólnych (etat) jak najbardziej.