Chcąc znaleźć najtańszy ETF-u w danej kategorii, warto patrzeć przede wszystkim na koszty zarządzania. Mówi o nich wskaźnik kosztów całkowitych, czyli TER (Total Expense Ratio). Jednak, wbrew nazwie nie obejmuje on wszystkich kosztów – zdarzają się takie, których TER nie obejmuje. Dlatego na końcu zawsze warto spojrzeć na prosty wskaźnik Tracking Difference, czyli różnicę odwzorowania, który obejmuje wszystkie koszty, również te, których nie widać gołym okiem. Jednak, mimo prostoty, jego liczenie może być kłopotliwe. W tym materiale zobaczycie, jak sprawnie i szybko znaleźć ETF o najniższej różnicy odwzorowania w swojej kategorii.

Czym jest Tracking Difference?

Tracking Difference, czyli różnica odwzorowania, to wskaźnik, który pokazuje różnicę pomiędzy wynikiem funduszu i jego benchmarku (czyli indeksu za którym podąża). Jego liczenie jest dziecinnie proste – od stopy zwrotu funduszu za dany okres należy odjąć stopę zwrotu indeksu. Fundusze przeważnie zarabiają nieco mniej niż indeksy, ze względu na opłaty, więc różnica odwzorowania przeważnie jest ujemna.

Karta funduszu

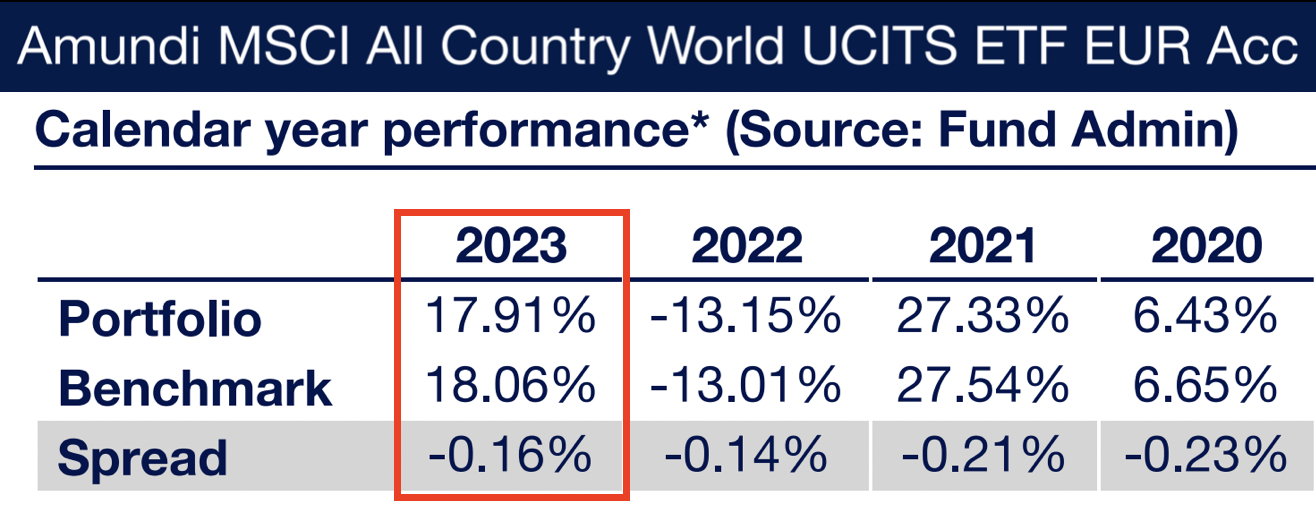

Tracking Difference można sprawdzić w karcie funduszu, czyli dokumencie który dostawcy aktualizują co miesiąc. Weźmy przykład ETF-u Amundi MSCI All Country World. Otwieramy kartę funduszu i widzimy, że w 2023 fundusz miał stopę zwrotu 17,91%, a jego benchmark 18,06%. To oznacza, że różnica odwzorowania wyniosła -0,16%. O tyle wynik funduszu był niższy od indeksu. Dostawca funduszu był tak miły, że nawet obliczył tą różnicę za nas (chociaż nie nazwał jej różnicą odwzorowania, lecz spreadem).

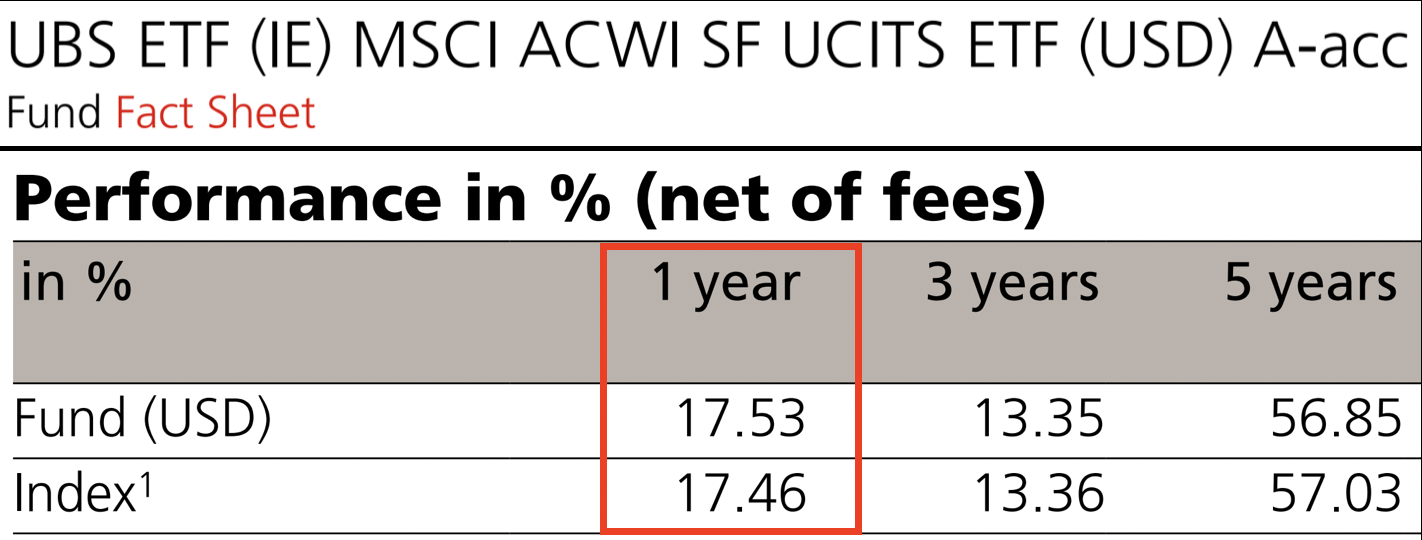

Ale nie zawsze wygląda to tak prosto, czasem zdarzają się pułapki. Spójrzcie na kartę funduszu ETF-u UBS MSCI ACWI, który podąża za tym samym indeksem co wspomniany Amundi. Tu stopy zwrotu nie są obliczone za pełne lata kalendarzowe, lecz za ostatnie 1-, 3- lub 5 lat licząc do dnia publikacji karty funduszu. Mi ta konwencja akurat bardzo się podoba, ale problem jest taki, że nie jesteśmy w stanie porównać różnic odwzorowania za ten sam okres z innymi funduszami, jak wspomniany przed chwilą Amundi, bo okresy w obu kartach się nie pokrywają.

Ale to nie wszystko. Zwróćcie uwagę, że na przykład za okres 1 roku fundusz miał wyższą stopę zwrotu niż indeks, czyli miał dodatnią różnicę odwzorowania (karta funduszu na 30/04/2024). Na pierwszy rzut oka to super wynik! Niestety, łatwo może nam umknąć szczegół, że fundusz podąża za indeksem w wersji skorygowanej o opłaty funduszu. Mówi o tym wzmianka “net of fees” nad tabelką, ale nie każdy zwróci na to uwagę.

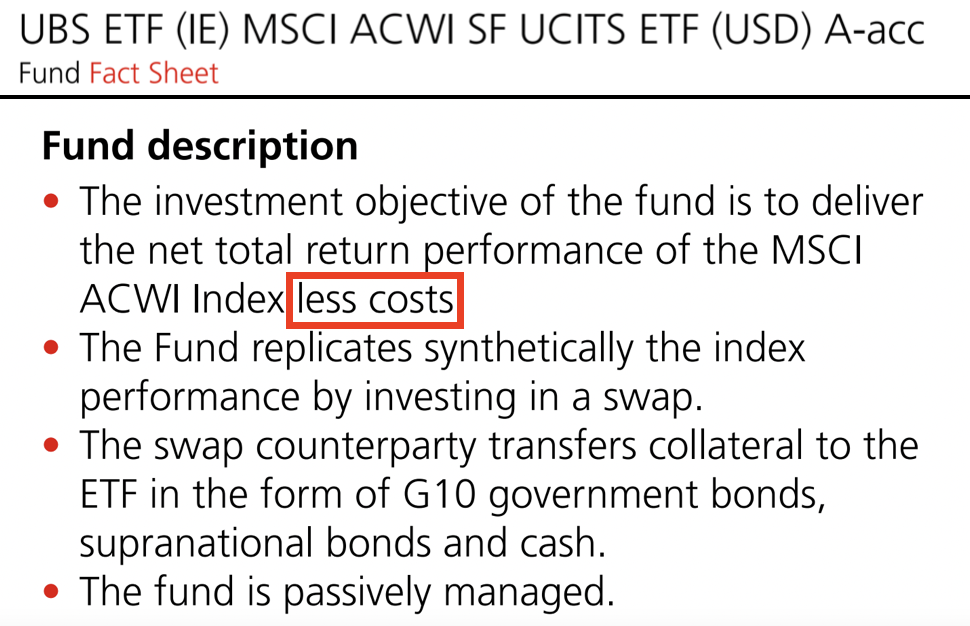

Dostawca informuje o tym, też w opisie u góry karty funduszu, ale wiele osób nie czyta całej karty i pewnie pominie ten istotny szczegół. Można powiedzieć, że poprzeczka jest w tym przypadku zawieszona nisko i niestety łatwo wyciągnąć błędny wniosek, że ten fundusz jest lepszy od konkurencji na ten sam indeks.

Lekcja z tego płynie taka, że karta funduszu nie zawsze jest dobrym źródłem wiedzy. Jest głównie materiałem marketingowym, który niekoniecznie jest przydatny do analiz.

KIID (Key Investor Information Document)

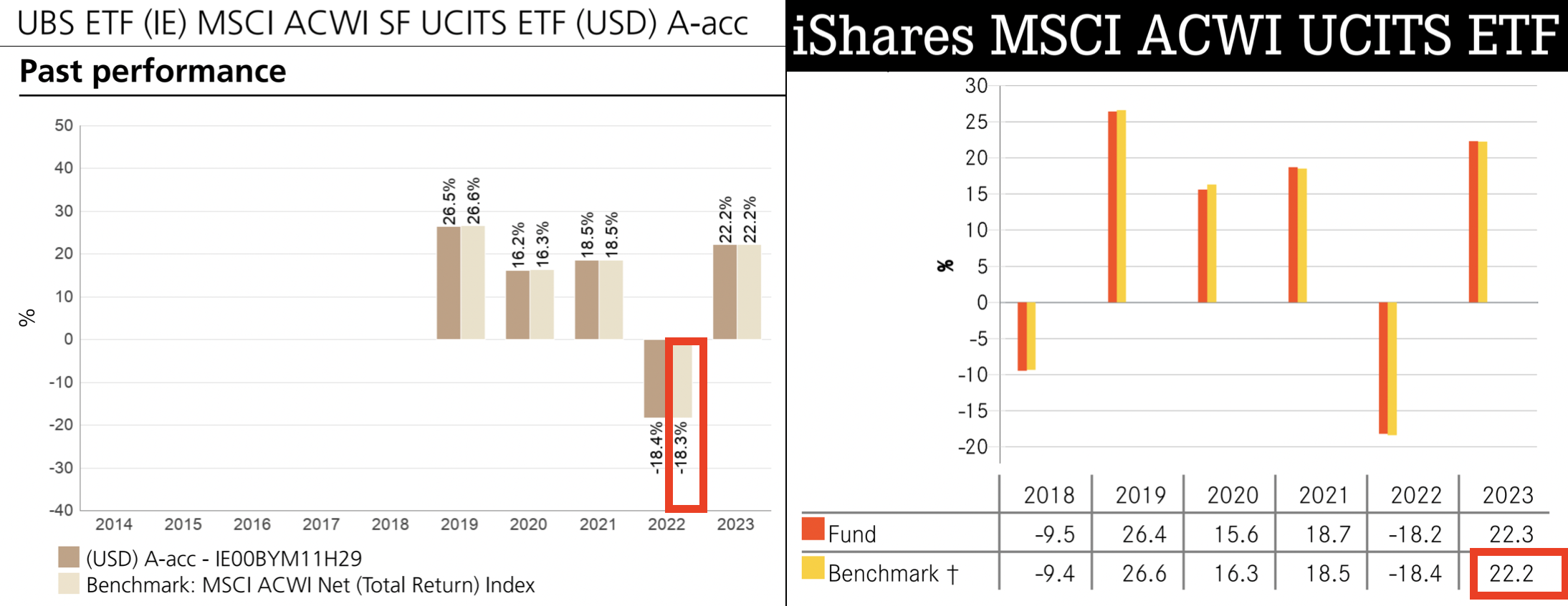

Aby porównać stopy zwrotu różnych funduszy na ten sam indeks, zdecydowanie lepiej wykorzystywać dane, które są dostępne w dokumentach KIID, czyli kluczowych informacjach dla inwestorów, których treść jest ujednolicona w oparciu o regulacje europejskie. Przykładowo, spójrzcie na KIID wspomnianego przed chwilą ETF-u od UBS. Tu dane za poszczególne lata kalendarzowe są dostępne, dzięki czemu stopy zwrotu możemy łatwo porównać z innymi funduszami na ten indeks, bo okresy analizy są takie same.

No to porównajmy sobie testowo liczby z konkurencyjnym iShares MSCI ACWI. I tu kolejna pułapka. Stopy zwrotu indeksów w obu przypadkach powinny być takie same, bo to ETF-y na ten sam indeks. I przeważnie są. Ale wyjątkiem jest rok 2022. W KIID-dzie UBS wynik indeksu to -18,3%, a KIID-dzie iShares -18,4%. Skąd ta różnica? Być może gdzieś trafił się błąd, np. przy zaokrąglaniu.

Jednak zamiast to roztrząsać, można zwyczajnie zignorować wynik benchmarku, nie liczyć tracking difference, lecz porównać który fundusz miał wyższą stopę zwrotu. Jeżeli ETF-y podążają za tym samym indeksem, najkorzystniejszą różnicę odwzorowania będzie miał ten, który za dany okres miał najwyższy wynik.

Portal ETF

I tu dochodzimy do finału. Chcąc znaleźć ETF o najmniejszej różnicy odwzorowania, zamiast sięgać po dokumenty KIID wszystkich funduszy na dany indeks (których czasem jest sporo, co oznacza sporo pracy) lepiej otworzyć portal ETF jak justETF, extraETF czy atlasETF, w wyszukiwarce znaleźć ETF-y na dany indeks oraz posortować fundusze według stopy zwrotu za wybrany okres. Najniższą różnicę odwzorowania będzie miał ten, który ma najwyższą stopę zwrotu. Voila!

Portale ETF rozwiązują też inny problem. Stopy zwrotu w KIID-ach są wyrażone w walucie bazowej funduszu, a wśród funduszy a ten sam indeks bywa ona różna (przykładowo Amundi MSCI ACWI( LYY0) – EUR, a iShares MSCI ACWI – USD). A stopy zwrotu wyrażone w różnych walutach nie są porównywalne. Musielibyśmy “ręcznie” je przeliczać, co rodzi ryzyko błędu. Tymczasem w wyszukiwarce portalu stopy zwrotu są wyrażone w jednej walucie, więc problem się rozwiązuje.

Trzeba jednak zastrzec, że portale o ETF-ach korzystają z różnych dostawców danych i tu również mogą wychodzić różne “kwiatki”. Znaczenie ma to, że w obliczeniach stosowane są wartości aktywów netto czy notowania giełdowe.

justETF

Weźmy przykład justETF. Fajne jest to, że można wybrać walutę, w której prezentowane są stopy zwrotu. Jednak wyniki oparte są o notowania giełdowe, a nie wartość aktywów netto, jak w dokumentach KIID. To oznacza, że mogą się one różnić ze względu na “szum giełdowy”.

Które wyniki należałoby uznać za “prawdziwe”? Rynek ETF jest co prawda bardzo efektywny, więc kursy giełdowe są bardzo zbliżone do wartości aktywów netto funduszy, ale jednak zdarzają się odchylenia – “in plus” lub “in minus”. Poza tym jeden ETF może być notowany na wielu giełdach i kursy z różnych rynków mogą się różnić. Tymczasem kalkulacja w oparciu wartość aktywów netto nie pozostawia żadnego pola do interpretacji i jest całkowicie obiektywna. Dlatego jestem zdania, że zdecydowanie lepiej posługiwać się danymi opartymi o wartość aktywa netto, które na justETF nie są one akurat stosowane. To oznacza, że można błędnie wyłonić najbardziej efektywny fundusz.

Poza tym zwróćcie uwagę, że wśród ETF-ów na MSCI ACWI brakuje funduszu od UBS, którego widzieliście wcześniej, co może wynikać ze specyfiki bazy dostawcy danych.

ExtraETF

Teraz zerknijcie na extraETF. Oni korzystają z innego dostawcy danych – Morningstar. I, po pierwsze, lista ETF-ów jest szersza o produkty UBS, a po drugie, stopy zwrotu są liczone według wartości aktywów netto, tak samo jak w dokumentach KIID, czyli sposób kalkulacji pozbawiony szumu giełdowego. Dlatego to źródło bardziej mi odpowiada.

Problem mam jedynie z tym, że stopy zwrotu są prezentowane jedynie w EUR i nie ma opcji zmiany waluty. Z tego powodu nie da się porównać ich z danymi z KIID, jeżeli waluta funduszu jest inna, np. DOLAR, co utrudnia weryfikację ich poprawności (co staram się choćby wyrywkowo robić). Trudnością dla mnie jest też język portalu – wszystko jest niemiecku, wersja angielska nie jest dostępna.

atlasETF

Jest też atlasETF, gdzie póki co nie ma opcji sortowania ETF-ów według stopy zwrotu. Jednak to się wkrótce zmieni, szacunkowo za około miesiąc. Będą one liczone według wartości aktywów netto, jak na extraETF, oraz będzie możliwość wyboru waluty, jak na justETF. A zatem zalety obu portali będą tu połączone. A dodatkowo wszystko jest po polsku, co ułatwia życie.

Podsumowanie

Tracking Difference to wskaźnik efektywności, który pokazuje wszystkie koszty – nawet te, których nie widać “gołym okiem”. Jego liczenie z wykorzystaniem kart funduszy i KIID-ów bywa trudne i czasochłonne a ponadto zdarzają się “pułapki”, przez które kalkulacje mogą okazać się niemożliwe. Dlatego bardzo pomocne mogą być portale ETF. Stosują one dane od różnych dostawców. Najbardziej obiektywne są kalkulacje oparte o wartości aktywów netto. Stosują je

Porównywanie stóp zwrotu to bardzo wygodny sposób na szybkie znalezienie ETF-u o najlepszej różnicy odwzorowania. Pamiętajcie jednak, że w ten wskaźnik pokazuje… historię. Może się zdarzyć, że dany ETF ma dobrą różnicę odwzorowania, ale jego konkurenci właśnie ścieli opłaty i to ich produkty w przyszłości osiągną lepszy wyniki. A więc nie należy zapominać o wskaźniku TER, który w mojej ocenie pozostaje ważny w analizie kosztów.

⚠️ UWAGA! Jeżeli liczba niuansów Was przeraża, a interesują Was główne klasy aktywów, sięgnijcie po moje rankingi ETF, które są tworzone z uwzględnieniem perspektywy polskiego inwestora.