Fundusze indeksowe i ETF-y zostały stworzone z myślą o inwestowaniu pasywnym. Ale z czasem inwestorzy dostrzegli, że jako narzędzie tanie, mogą się świetnie sprawdzić także w inwestowaniu aktywnym. Dziś dowiecie się na czym polega aktywne inwestowanie w ETF oraz czy warto iść tą drogą.

Dlaczego inwestowanie aktywne?

ETF-y i fundusze indeksowe idealnie sprawdzają się w inwestowaniu pasywnym. Jednak to podejście ma swoje ograniczenia.

Po pierwsze, trzeba nastawić się na długi horyzont, zazwyczaj przyjmuje się minimum 5. Dla niektórych to bariera nie do pokonania. Zwłaszcza młode osoby mogą mieć problem ze stawianiem sobie dalekosiężnych celów, typu emerytura. W podejściu aktywnym długi horyzont też przeważnie jest wymagany. Chociaż są strategie, które mogą być realizowane np. w horyzoncie średnim, liczonym w miesiącach. Przy czym trzeba zaznaczyć, że wymagają one predyspozycji mentalnych, poświęcenia czasu i ABSOLUTNIE nie dają gwarancji sukcesu.

Po drugie, w pasywnym inwestowaniu trzeba akceptować obsunięcia kapitału i cierpliwie obserwować topniejący w czasie spadków kapitał. A wykonywanie rebalancingu zakłada wręcz dokupowanie tracących na wartości aktywów. Dla wielu osób to może być sprzeczne z intuicją. Inwestor może tego nie wytrzymać i chcąc wycofać środki z rynku wcześniej, będzie musiał zrealizować stratę. Strategie aktywne mogą zakładać reagowanie na spadki, co wiele osób może odbierać jako bardziej naturalne.

Po trzecie, podejście aktywne może dawać szansę na wyższe stopy zwrotu niż to co oferuje podejście pasywnie, czyli wyniki szerokich indeksów giełdowych, na przykład poprzez koncentrowanie portfela na jakimś wycinku rynku. Chcąc w podejściu pasywnym ograniczyć ryzyko, można dodać więcej obligacji, ale najczęściej odbywa się to kosztem stopy zwrotu, natomiast inwestując aktywnie, jest szansa aby obniżyć zmienność, niekoniecznie poświęcając dużą część zysku, na przykład stosując tak zwany trend-following.

To wszystko oczywiście brzmi bardzo dobrze, ale jak to w życiu bywa, cudowne rozwiązania nie istnieją. Życie inwestora aktywnego wcale nie jest usłane różami. Absolutnie nie chcę, abyście po tym materiale odnieśli wrażenie, że inwestowanie pasywne może i jest OK, ale jeśli ktoś nie jest gotowy na dłuższy termin, a do tego chce zarobić więcej lub nie ponosić ryzyka, to powinien od razu zainteresować się aktywnym.

Otóż, wedle wszelkich badań, jest dokładnie odwrotnie. Dla większości inwestorów o wiele bardziej korzystne jest skupienie się na swoim życiu i karierze – w efekcie umożliwiając wyższą stopą oszczędności. Dzięki temu można regularnie dopłacać do portfela więcej kapitału. To bardziej sprawdzony przepis na sukces niż szukanie drogi na skróty, angażując swój czas w pogoni za cudowną strategią. Lepiej skupić się na pracy, a w inwestowaniu obrać kurs na prostotę, niskie koszty i minimum zaangażowania.

Selekcja

Pierwszy pomysł na podejście aktywne to selekcja. O ile portfel pasywny zakłada możliwie szeroką dywersyfikację, podejście aktywne zakłada koncentrowanie swoich inwestycji na wybranym regionie, kraju, sektorze, czynniku czy temacie.

Przykładowo, zamiast ETF-u na cały świat można kupić ETF na przykład na rynki rozwinięte (np. Vanguard FTSE Developed World UCITS ETF USD Acc), wschodzące (np. iShares Core MSCI EM IMI UCITS ETF USD – Acc), Stany Zjednoczone (np. Invesco S&P 500 UCITS ETF), Chiny (np. Xtrackers CSI300 Swap UCITS ETF 1C), spółki technologiczne (np. iShares NASDAQ 100 UCITS ETF USD – Acc), spółki dywidendowe (np. SPDR® S&P US Dividend Aristocrats UCITS ETF – Dist), zieloną energię (np. iShares Global Clean Energy UCITS ETF USD – Acc), sztuczną inteligencję (np. Xtrackers Artificial Intelligence &Big Data UCITS ETF 1C), metale szlachetne (np. Xetra-Gold), kryptowaluty (np. ETC Group Core Bitcoin ETP), a nawet tusze wieprzowe (WisdomTree Lean Hogs). Można wybrać jeden lub wiele ETF-ów, w zależności od przekonań, co do tego, jak będzie zmieniać się świat. W uproszczeniu “zakładamy się z rynkiem o to, co będzie mocniej rosło”.

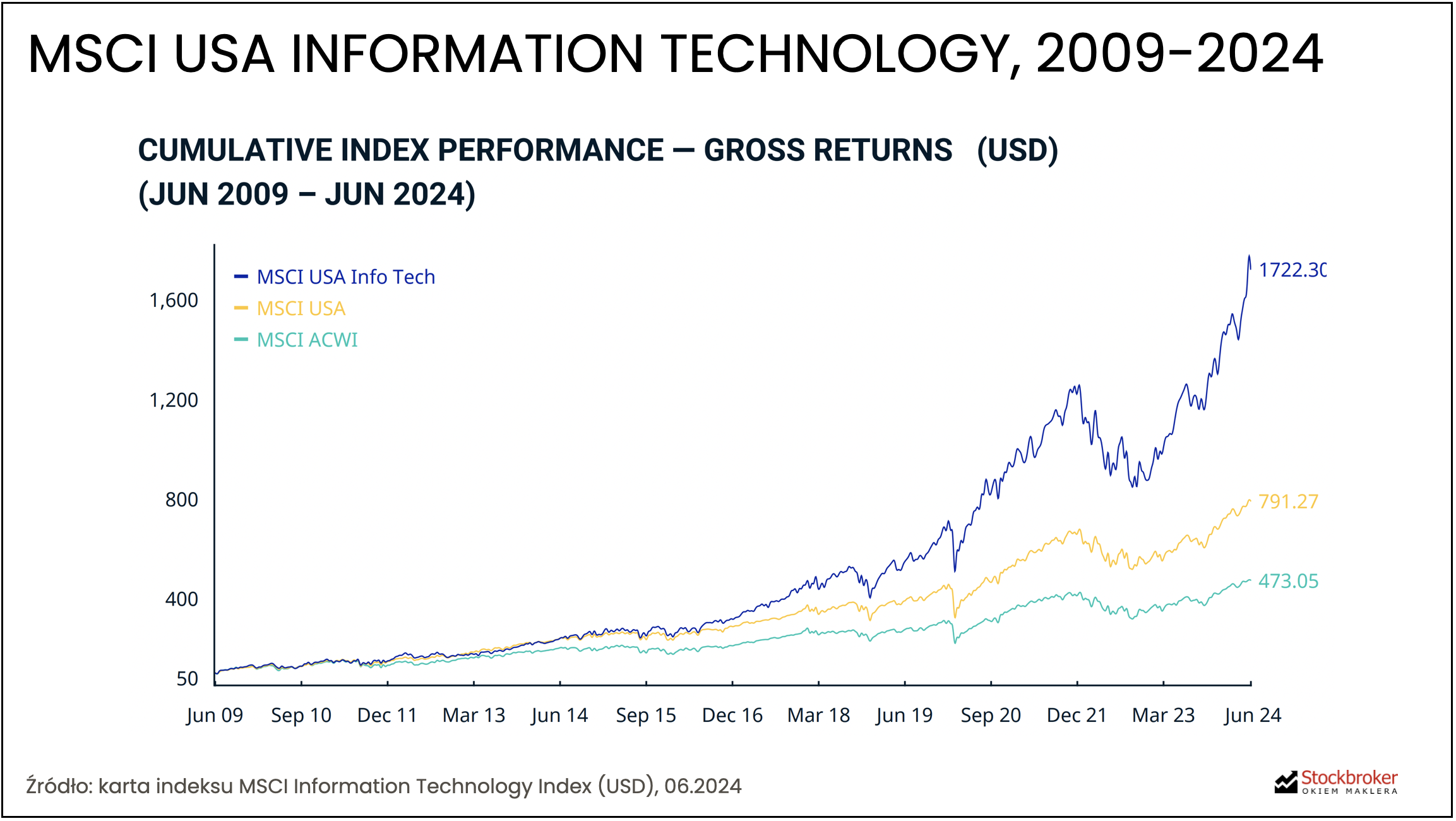

Większa koncentracja może oznaczać wyższe stopy zwrotu. Weźmy indeks MSCI USA Information Technology. W okresie 2008-2023 amerykańskie spółki technologiczne zarobiły prawie 4 razy więcej niż szeroko zdywersyfikowany All Country World Indeks.

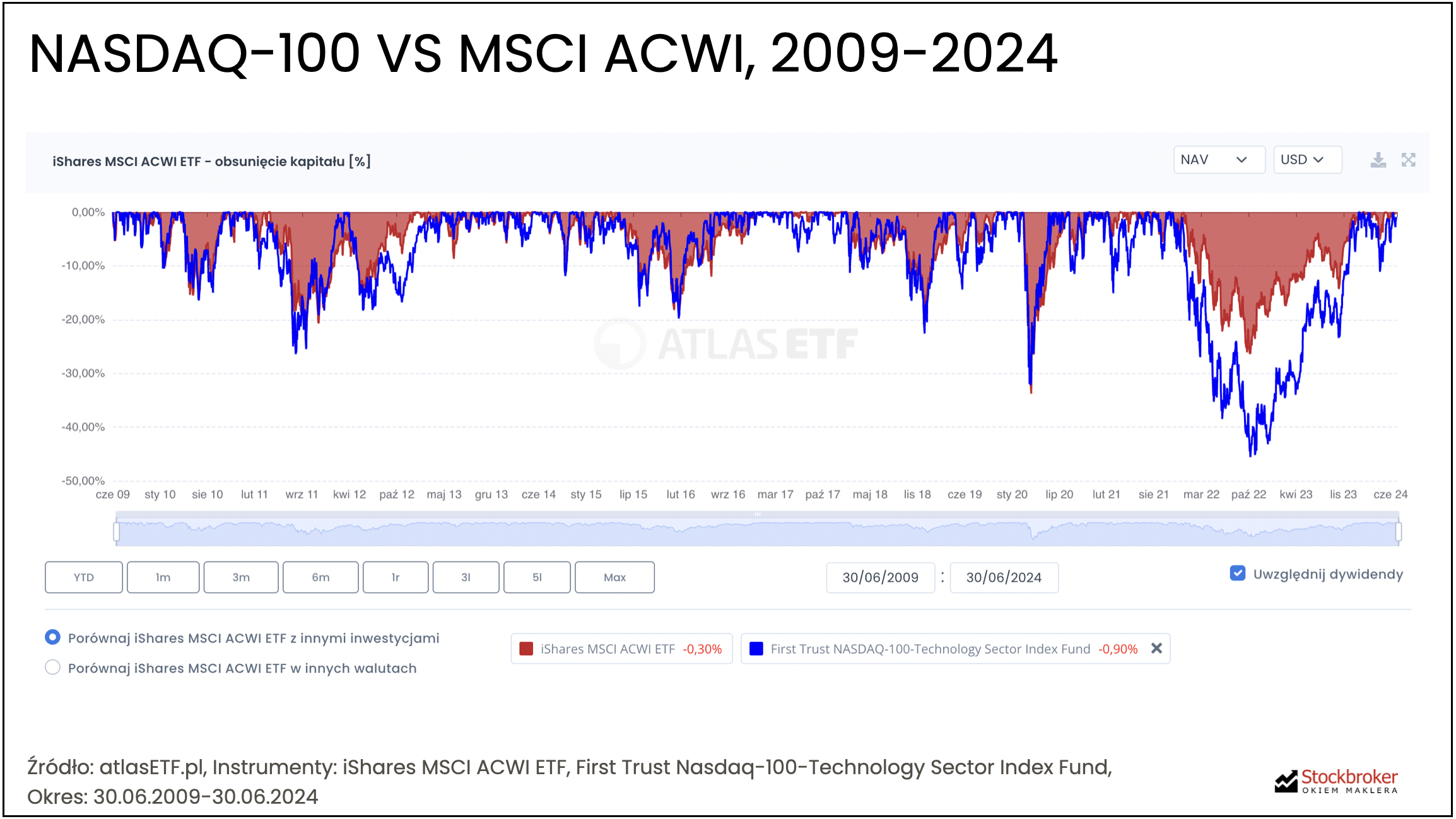

Jednak w każdej beczce miodu jest łyżka dziegdziu. Po pierwsze, ryzyko może być większe. Na “pokładzie spółek IT” bujało mocniej, co osobom cierpiącym na “inwestycyjną chorobę morską”, może się nie spodobać. Przykładowo w 2022 spółki technologiczne spadały nawet o -46%, podczas gdy globalny koszyk akcji spadał jedynie o -26%.

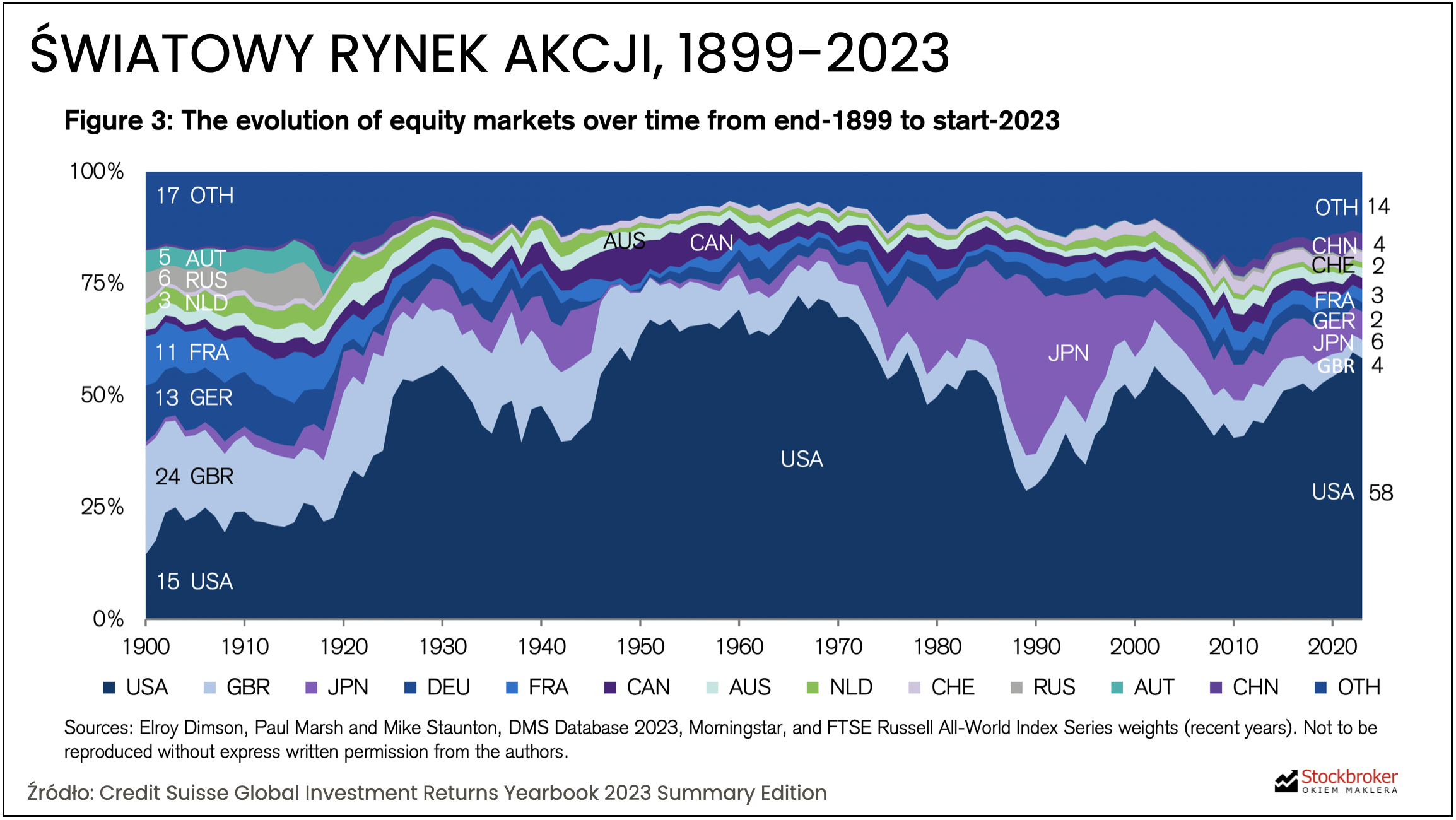

Po drugie, historyczne wyniki nie są gwarancją na przyszłość. Potwierdza to przykład Japonii. Od 2. wojny światowej akcje z kraju kwitnącej wiśni rosły jak na drożdżach, aby pod koniec lat ‘80 osiągnąć największy udział w rynku globalnym, wyprzedzając nawet USA. Jednak od lat 90’ Japonia przestała rosnąć i przez długi czas mocno odstawała od reszty świata. Dla jasności, to nie był wyjątek – takich sytuacji w przeszłości było bardzo wiele.

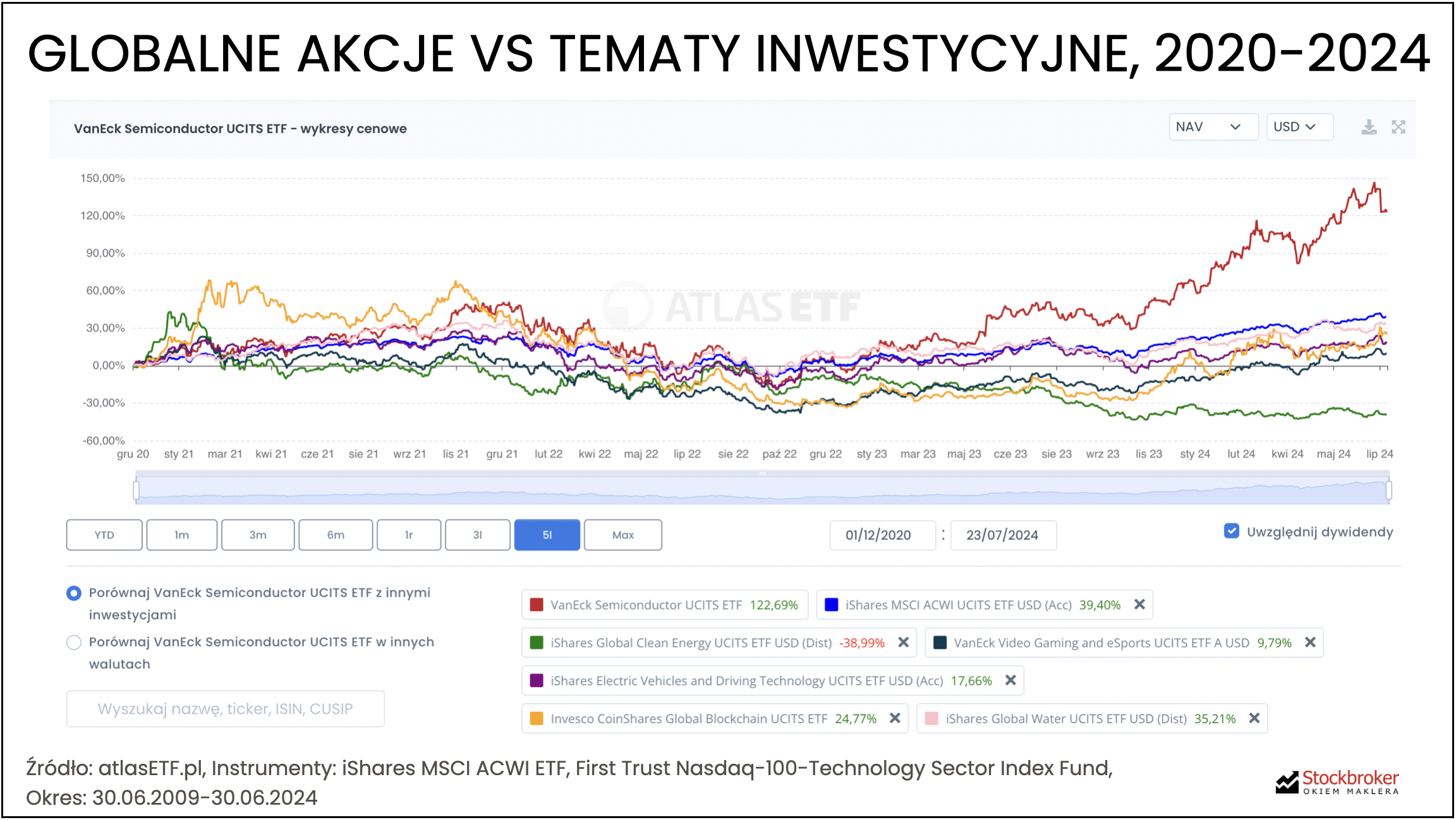

Weźmy też przykład jednego z tematów inwestycyjnych – Półprzewodniki. W ostatnich 4 latach wzrosły one o 125%, podczas gdy globalne akcje zyskały jedynie 40%. To oznacza, że w tym okresie opłacały się je mieć 3 razy bardziej. Jednak trzeba wziąć pod uwagę, że koncentracja nie zawsze się opłaca. Większość tematów inwestycyjnych w tym okresie zachowała się gorzej niż globalny koszyk akcji, w tym czysta energia, gry, mobilność przyszłości, blockchain czy woda. Pytanie brzmi, kto wiedział kilka lat temu, że trzeba było wejść akurat w półprzewodniki, a nie inne tematy? Stawianie takich prognoz to piekielnie trudna sztuka, obarczona dużym ryzykiem niepowodzenia.

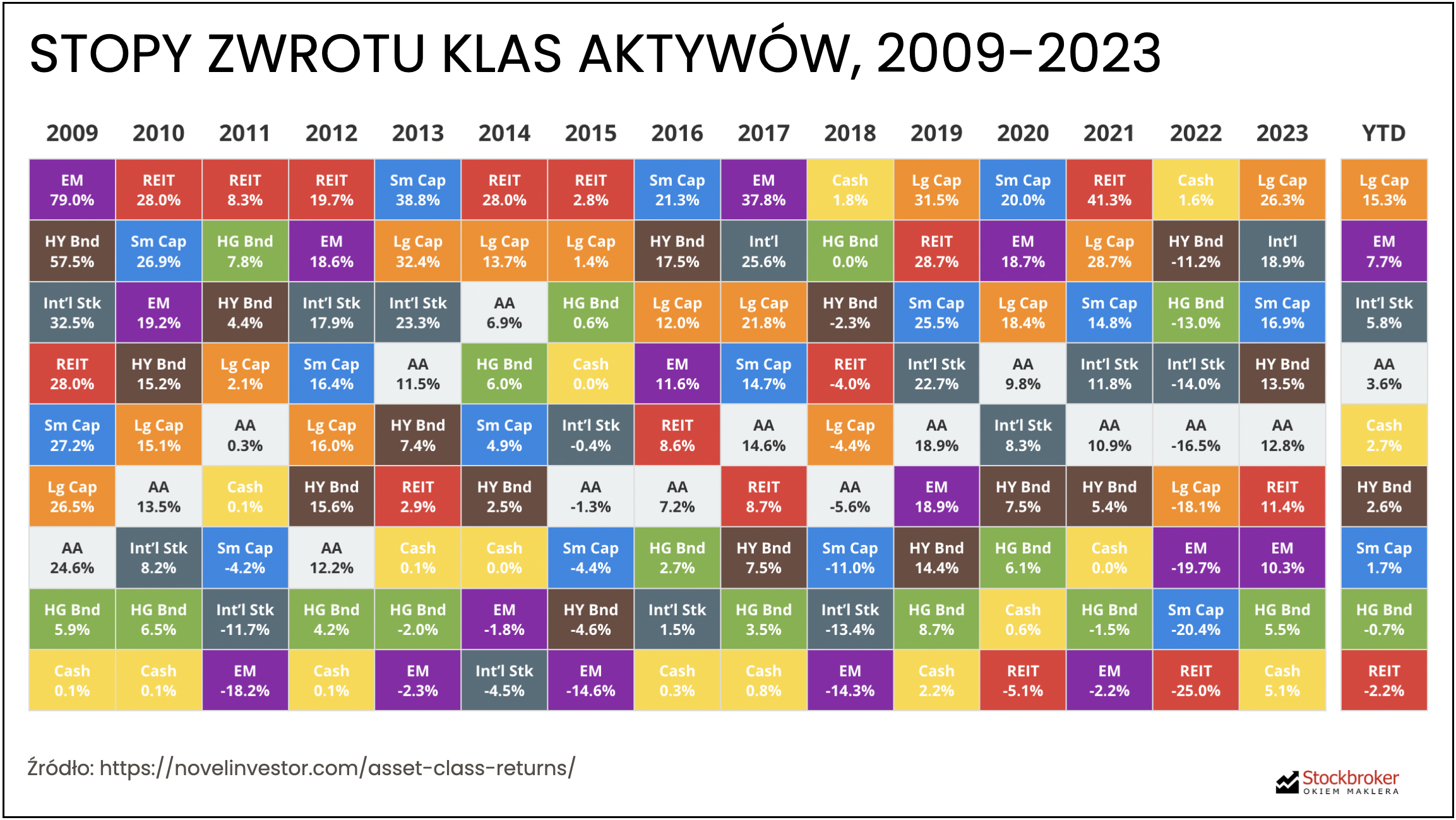

Spójrzcie też na historyczne stopy zwrotu poszczególnych klas aktywów w podziale na lata kalendarzowe. Cieżko wskazać jakąś regułę. Zwycięskie aktywa zmieniają się z roku na rok, co też udowadnia jak trudną sztuką jest prognozowanie, które aktywa mają największy potencjał na przyszłość.

Timing rynkowy

Drugi przykład aktywnego sposobu inwestowania to timing rynkowy. W największym skrócie, chodzi o szukanie najlepszych momentów do kupna lub sprzedaży. Przy czym trzeba tu wyróżnić dwa osobne podejścia: inwestowanie z trendem i przeciw-trendowo.

Podejście przeciw-trendowe polega na szukaniu punktów zwrotnych na rynku, czyli “kupić tanio, sprzedać drogo” i opiera się o teorię “powrotu do średniej” (z angielskiego “mean reversion”). W uproszczeniu, zakłada ono kupowanie po okresie spadków, gdy wydaje się, że rynek dotarł do dna, a sprzedawanie po okresie wzrostów, gdy rynek dotarł do szczytu. Do określania punktów zwrotnych mogą być wykorzystywane różne przesłanki, jednak nie będziemy ich szczegółowo omawiać, bo to temat na książkę. Zresztą, niejedna na ten temat powstała.

Do podejścia przeciw-trendowego czasami zalicza się tak zwane uśrednianie (z angielskiego DCA, czyli Dollar Cost Averaging). Polega to na podziale kapitału na kilka części i systematycznym kupowaniu akcji wraz z ich spadkami, uśredniając w ten sposób ich cenę zakupu. Czysto statystycznie rynki akcji częściej rosną niż spadają, więc zasadniczo lepiej zainwestować całość od razu – jest to dobrze udowodnione na przykład w książce “Po prostu kupuj” Nicka Maggiulli. Jednak od strony behawioralnej uśrednianie jest często dobrym pomysłem. Może pomóc pokonać barierę strachu przed zainwestowaniem całych oszczędności na samym szczycie. Zresztą, w praktyce jesteśmy skazani na “uśrednianie”, bo przychody osiągamy najczęściej regularnie i oszczędności trzeba inwestować systematycznie.

Inwestowanie z trendem ma przeciwne założenia. Przyjmujemy, że określenie punktów zwrotnych jest zbyt trudne i nie staramy się tego robić, lecz jedynie REAGOWAĆ na zmianę trendu rynkowego. Czyli “wskakujemy do jadącego pociągu, jak tylko zauważymy że wyruszył w drogę”. Albo inaczej, “kupujemy drogo, a sprzedajemy jeszcze drożej”. Tu spektrum narzędzi i wariantów strategii również jest bardzo szerokie, ale przeważnie zupełnie inne niż w podejściu przeciwtrendowym.

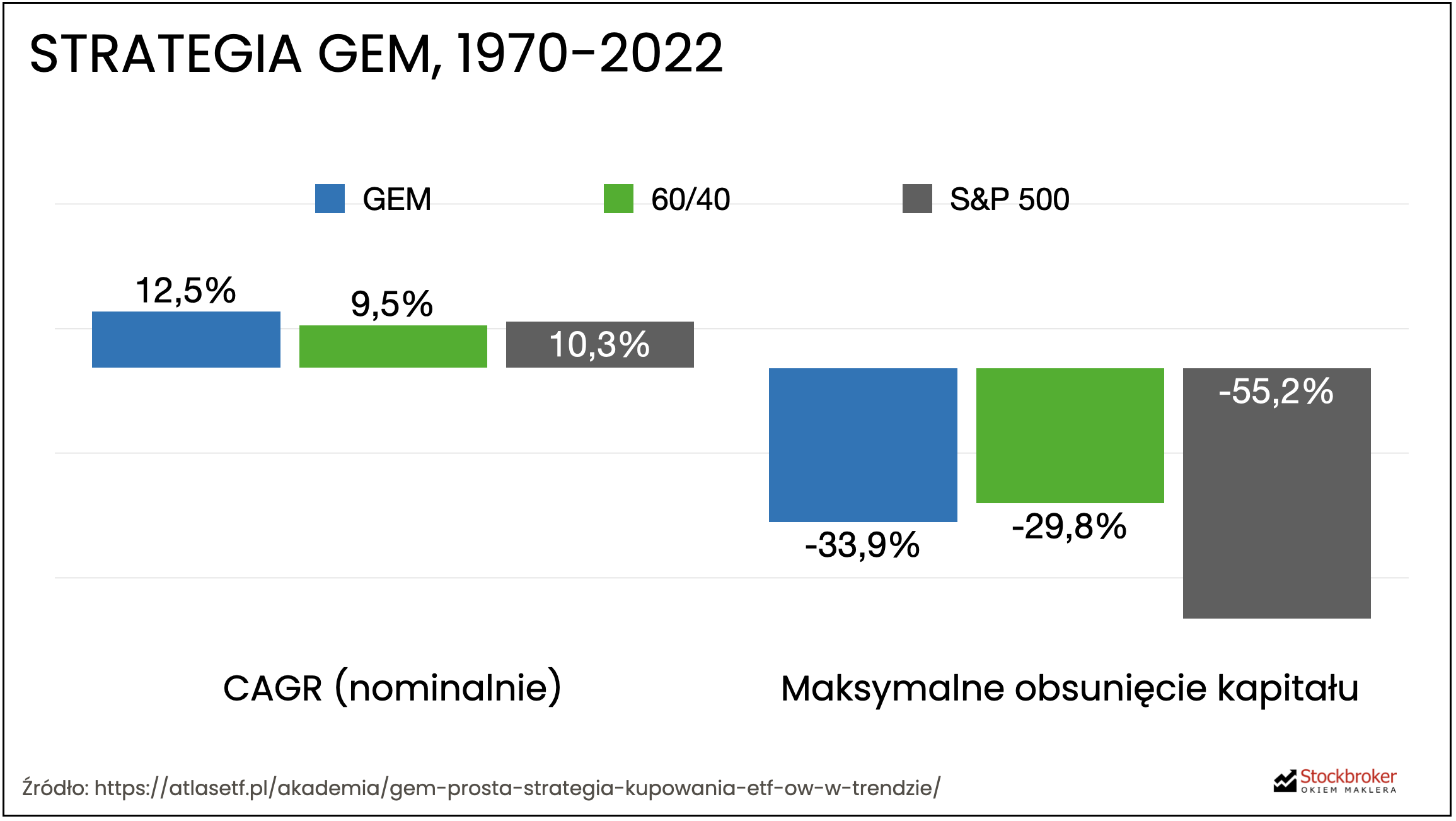

Przykładem strategii tego typu jest Global Equities Momentum, w skrócie GEM. Zakłada ona inwestowanie w akcje lub obligacje, w zależności od tego gdzie został rozpoznany trend. Koszyki akcji i obligacji mogą być szeroko zdywersyfikowane lub bardziej skoncentrowane, co pokazuje, że selekcję i timing rynkowy można łączyć. Szczegółowy opis tej strategii można znaleźć na przykład na atlasETF.pl – link poniżej.

W okresie 1970-2022 dawała ona wyższe stopy zwrotu niż akcje amerykańskie. Mało tego, ryzyko mierzone obsunięciami kapitału było dużo niższe – podczas gdy akcje USA potrafiły spadać nawet o -55%, to portfel GEM zanurkował jedynie do -33. Co prawda, aby ograniczyć spadki można było po prostu kupić portfel 60/40, ale trzeba by to “okupić” niższym zyskiem. Natomiast GEM zanurkował na podobną głębokość, ale miał wyższy zwrot. Nawet, gdyby te liczby były podobne, plusem GEM może być większa intuicyjność, bo tu reaguje się na spadki. To dla wielu osób może okazać się kluczowe w kontekście trwania przy swojej strategii w trudnych momentach.

Ale oczywiście są też minusy. Zdarzają się okresy na rynku, gdy nie ma wyraźnego trendu, a mogą one obejmować nawet wiele lat. Wówczas strategie typu trend-following mają gorsze wyniki niż pasywne. W takich warunkach sygnały nowego trendu często są “fałszywe”. Wiele transakcji może kończyć się stratą, bardzo często nawet większość. Można się poczuć jak ktoś, kto wskakuje do autobusu dalekobieżnego, kupuje bilet, po czym okazuje się, że ten po chwili zjeżdża do zajezdni. Po serii takich przejażdżek może się odechcieć podróżowania. Innymi słowy, można stracić wiarę w skuteczność strategii i ją porzucić.

Strategie typu trend-following można realizować w oparciu o kilka ETF-ów, samodzielnie przenosząc środki między funduszami. Ale są też gotowe ETF-y realizujące aktywne strategie – na przykład tak zwane strategie managed futures. Przykładem takiego funduszu jest DBMF, czyli iMGP DBi Managed Futures Strategy ETF. Temat jest na tyle szeroki, że ich omówienie zdecydowania wymaga przygotowania osobnego materiału. Historycznie, dodając je do portfela pasywnego można było obniżyć łączne ryzyko całego portfela. Jednak tego typu produkty są dostępne aktualnie tylko na rynku amerykańskim, do którego dostęp jest ograniczony.

Dźwignia finansowa

Trzeci przykład podejścia aktywnego to inwestowanie z dźwignia finansowa, czyli na tak zwanym lewarze. Istnieją sposoby, aby inwestować większą kwotą niż ta, którą się dysponuje. Innymi słowy, można inwestować za częściowo pożyczone pieniądze. Służą do tego ETF-y lewarowane, czyli stosujące dźwignię finansową. Najczęściej stosowana jest dźwignia 2-krotna, czasem 3-krotna. To oznacza, że inwestując 100 EUR, wartość naszej inwestycji odpowiada 200 lub 300 EUR. Dzięki temu można zwiększyć zyski 2- lub 3-krotnie. Ale, oczywiście, ten kij ma dwa końce, bo straty też mogą być zwielokrotnione.

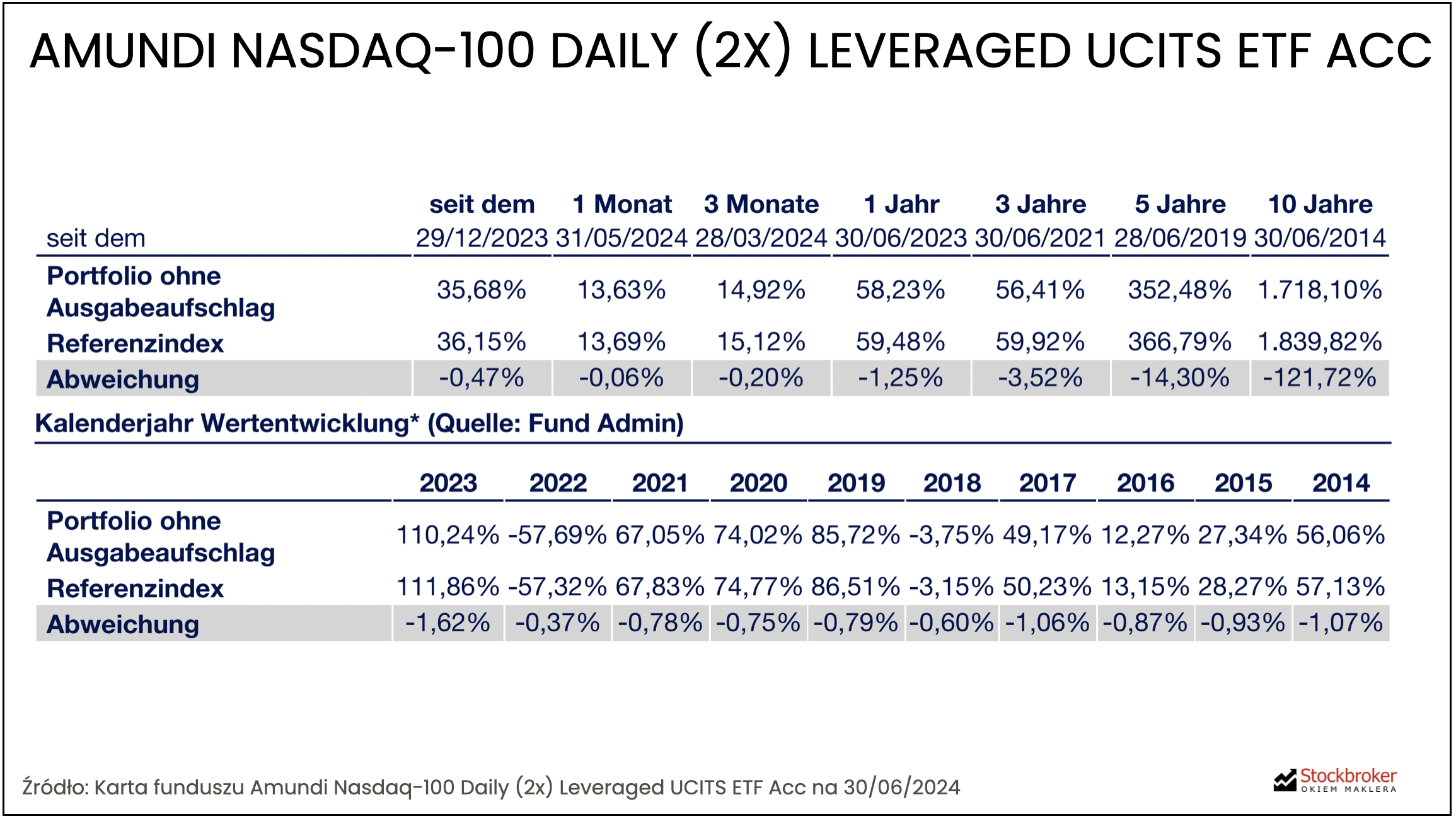

Najbardziej popularne ETF-y z dźwignią podążają za indeksami akcyjnymi. Największe fundusze odwzorowują popularne indeksy z głównych rynków, jak Nasdaq-100 (np. Amundi Nasdaq-100 Daily (2x) Leveraged UCITS ETF Acc), S&P 500 (np. Xtrackers S&P 500 2x Leveraged Daily Swap UCITS ETF 1C) czy DAX (np. Amundi LevDax Daily (2x) leveraged UCITS ETF Acc). Zdarzają się też ETF-y lewarowane na akcje pojedynczych spółek (np. Leverage Shares 3x Amazon ETP Securities). ETF-y lewarowane istnieją także na rynku polskim. Od kilku lat dostępny jest Beta ETF WIG20lev, a wkrótce na rynku pojawią lewarowany i odwrócony na Nasdaq-100.

ETF-y odwrócone powstają przeważnie na te same rynki co lewarowane. A zatem za pomocą ETF można zagrać na spadki na Nasdaq-100 (np. WisdomTree NASDAQ 100 3x Daily Short), S&P 500 (np. Xtrackers S&P 500 Inverse Daily Swap UCITS ETF 1C) czy DAX (Xtrackers ShortDAX Daily Swap UCITS ETF 1C). Jest też ETF odwrócony na WIG20 (Beta ETF WIG20short), a wkrótce zadebiutuje także odwrócony ETF na Nasdaq-100.

Trzeba wiedzieć, że tego typu instrumenty są przeznaczone do krótkoterminowej spekulacji. Rekomendowany horyzont inwestycyjny w ich przypadku wynosi 1 dzień. Jeżeli inwestujemy w horyzoncie kilku dni lub kilku tygodni, świat się raczej nie zawali. Ale w dłuższym okresie wyniki ETF-ów i ich indeksów po prostu się rozjeżdżają. Weźmy przykład Amundi Nasdaq-100 Daily (2x) Leveraged UCITS ETF Acc. Różnica odwzorowania w poszczególnych latach kalendarzowych wynosiła około 1%. Natomiast różnica odwzorowania na przykład za 10 lat wyniosła ponad 120%. Jak na inwestowanie indeksowe, to bardzo dużo. Chociaż 3x wyższa stopa zwrotu niż funduszu nielewarowanego (np. Invesco EQQQ NASDAQ-100 UCITS ETF Dist) może być kusząca. Tylko koniecznie trzeba dodać, że obsunięcia sięgały nie -40%, lecz prawie -80%, jak w 2009 roku. Takie przeciążenia mogą wytrzymać tylko najbardziej zaprawieni w boju piloci myśliwców.

Jeżeli ktoś wie, co robi, droga wolna można z nich korzystać – wszystko jest dla ludzi. Jednak trzeba pamiętać, że krótkoterminowa spekulacja to ciężki kawałek chleba. Oprócz dobrej strategii, trzeba mieć predyspozycje. Częste zawieranie transakcji może być obciążające mentalnie i prowadzić do czegoś w rodzaju “wypalenia zawodowego”. Wymaga też czasu, a nie każdy ma go w nadmiarze, zwłaszcza jeśli już wykonuje pełnoetatową pracę.

Dźwignia finansowa jest też często stosowana we wspomnianych ETF-ach na managed futures. To kolejny przykład na to, że różne rodzaje “aktywności” są często łączone.

Podsumowanie

Pamiętajcie, że na koniec dnia prawdopodobnie lepiej wyjdzie na inwestowaniu ktoś posługujący się przeciętną strategią, na przykład pasywną, o ile będzie ją konsekwentnie stosował, niż ktoś mający w ręku teoretycznie lepszą metodę, ale którą porzuci na polu bitwy. Jak to mawia Warren Buffett, najwybitniejszy inwestor aktywny ostatnich dekad: nie musisz być sprytniejszy od reszty. Ale bądź bardziej zdyscyplinowany.

Inwestowanie aktywne może dawać szanse na wyższe zyski lub niższe ryzyko. Zdarzają się strategie, które nie wymagają przyjmowania długiego horyzontu liczonego w latach, ale np. w miesiącach. Dla wielu osób może ono być też bardziej intuicyjne – część strategii zakłada reagowanie na sytuację na rynku.

Z drugiej strony praktyka pokazuje, że nie jest to takie proste. Dane JP Morgan dla rynku amerykańskiego pokazują, że przeciętny inwestor zarabia mniej niż indeksy giełdowe, co potwierdza jak trudne jest inwestowanie aktywne. Między innymi dlatego, że wyniki historyczne niekoniecznie powtarzają się w przyszłości. Są okresy, czasem długie, kiedy strategie aktywne zachowują się gorzej niż pasywne i trudno o wytrwałość. Można skracać horyzont, ale stosując nawet daytrading mogą zdarzać się stratne lata, więc i tak lepiej nastawić się na dłuższy okres. Inwestowanie aktywne często wymaga większej wiedzy i czasu, co bywa barierą nie do przeskoczenia. Zresztą, podejście pasywne powstało dlatego, że aktywne było zwyczajnie trudne.

A co, jeżeli nie odpowiada nam ani inwestowanie aktywne ani pasywne? Alternatywnie można trzymać pieniądze na słabej lokacie lub nieoprocentownym rachunku. Ale w dobie wysokiej inflacji oznacza to gwarantowaną stratę. Inwestowanie nigdy nie jest łatwe. Ale jeżeli chcemy chronić kapitał, jesteśmy na nie skazani. Warto w tym celu wykorzystywać ETF-y, bez względu na to czy będziecie to robić pasywnie czy aktywnie.

Super przedstawiony temat. Inwestuje pasywnie od 2 lat. 30/70, VWCE+EDO+trochę kruszcu…I zaczyna mnie kusić, żeby pokombinować z ETF, żeby je rozdzielić choć na Delevoped i Emerging i przeważyć lekko emerging w stosunku do ACWI